Batterierohstoffe könnten Mitte der 2020er Jahre unter Versorgungsengpässen leiden

Batterierohstoffe könnten Mitte der 2020er Jahre unter Versorgungsengpässen leiden

In jeder Elektrofahrzeugbatterie steckt eine komplexe Chemie von Metallen – Kobalt, Lithium, Nickel und mehr. Die Elektrifizierung des Verkehrs verändert die Nachfrage und das Angebot dieser Batterierohstoffe. Tatsächlich erwarten wir für das nächste Jahrzehnt ein zweistelliges Wachstum der Batterierohstoffe. Und unsere jüngsten Untersuchungen deuten darauf hin, dass sie bis Mitte der 2020er Jahre einer Versorgungskrise gegenüberstehen und den Druck auf die Lieferkette für Batterierohstoffe erhöhen könnten.

Was bedeuten die langfristigen Aussichten für Batterierohstoffe für die Durchdringung von Elektrofahrzeugen, die Metallversorgungskette und diejenigen, die in diese investieren?

Könnten Batterierohstoffe einer Versorgungskrise ausgesetzt sein?

Was treibt die Nachfrage an?

- Der Gesamtabsatz von Personenkraftwagen (EV), einschließlich Hybrid-Elektrofahrzeugen (HEV), stieg im vergangenen Jahr um über 24%

- Die weltweiten Elektroautoverkäufe (mit Stecker) werden bis 2025 7% aller Pkw-Verkäufe ausmachen, bis 2030 14% und bis 2040 38%

- Die Größe der Akkus nimmt mittelfristig weiter zu

NMC 811-Zellen werden in größerem Maßstab hergestellt, was zu einem erhöhten Nickelbedarf auf Kosten von Kobalt und Lithium führt - Die meisten Automobilhersteller planen, bis 2050 komplett elektrisch zu fahren

Wie sehen die langfristigen Aussichten für Batterierohstoffe aus?

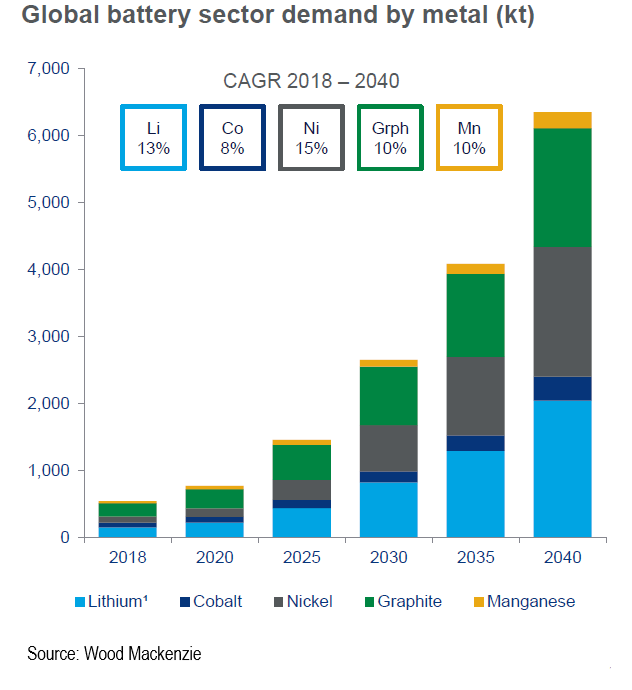

Wir haben unsere Nachfrageschätzungen seit unserem Bericht über das zweite Halbjahr 2018 aufgrund der oben genannten Faktoren angehoben. Hier ist unser letzter langfristiger Ausblick für Lithium, Kobalt, Nickel, Graphit und Mangan.

Rückgang der Lithiumpreise im Gange

Die Spotpreise für Lithiumcarbonat sind seit Juni 2018 um knapp 7.000 USD / t gefallen.

Wir sehen die gleiche Schwäche bei den realisierten Preisen den großen Rohstoffproduzenten und ihren Erwartungen für das erste Halbjahr 2019. Und dies in einem Umfeld, in dem die großen Solehersteller in Südamerika ihre Kapazitäten nicht ausbauen konnten. Die Ersthelfer des Lithium-Booms, die australischen Hard Rock Minen, sind eindeutig in der Lage, schnell die erforderlichen Mengen zu liefern.

In der Zwischenzeit gibt der Engpass bei den chinesischen Konvertierungskapazitäten, der die Preise stützte, nach, da China als Nettoexporteur von Lithiumchemikalien in die Region auftaucht.

Es hat nur wenige Jahre gedauert, bis sich der Batteriesektor zum gefragtesten Treiber für Lithium entwickelte. Durch die Verwendung von Lithium in jedem Lithium-Ionen-Batterietyp wird das jährliche Wachstum zweistellig sein und bis 2030 über 80% des gesamten Lithiumbedarfs ausmachen.

Die Kobaltpreise sind in diesem Jahr gesunken

Ähnlich wie bei Lithium sind auch die Kobaltpreise im ersten Halbjahr 2019 gesunken. Die niedrigen Preise können einige Minenprojekte verzögern und dürften zu einem Rückgang der handwerklichen Produktion aus der Demokratischen Republik Kongo führen. Die Branche muss sich jedoch bis 2024 mit einem Überangebot an Zwischenprodukten auseinandersetzen. Und das Bestehen eines Swing-Angebots in China dürfte jeden größeren Preisauftrieb begrenzen. Kobalt sieht auf lange Sicht herausfordernd aus. Die Einführung von Hochnickel-Batterien in Elektrofahrzeugen führt jedoch dazu, dass die aufkommenden Defizite erreichbarer erscheinen als bisher erwartet.

Indonesien-Schlüssel für Nickel

Obwohl der Anteil des Batteriesektors an der Nickelnachfrage viel geringer ist als bei anderen Metallen, wird es eine Herausforderung sein, die Menge an Nickel zu beschaffen, die die Elektrofahrzeuge bis Mitte der 2020er Jahre benötigen werden. Ein niedriger Nickelpreis hat jede Projektentwicklung behindert und mit Vorlaufzeiten von oft bis zu 10 Jahren müssen jetzt Investitionen getätigt werden.

Während hochnickelhaltige ternäre Batterien eine entsprechend höhere Nachfrage nach Nickel wie Kobalt bedeuten, werden unsere langfristigen Defizite realisierbarer. Ein Großteil davon ist auf die wachsende Kapazität in Indonesien zurückzuführen, um sowohl den Edelstahlsektor als auch die aufkommende Nachfrage nach Batterien zu bedienen.

Business as usual für Graphit

Bei Graphit ändern sich die Grundlagen kaum. Obwohl die Nachfrage sehr groß ist, erwarten wir aufgrund des wachsenden Angebots aus Ostafrika keine angebotsseitigen Herausforderungen in Bezug auf Naturgraphitflocken. Synthetischer Graphit stellt eine größere Herausforderung dar, da aufgrund der neuen IMO 2020-Vorschriften und des Wachstums des chinesischen Stahlsektors das Nadelkoks-Ausgangsmaterial möglicherweise gestört wird.

Mangan von zentraler Bedeutung für NMC-Batterien

Die Manganindustrie wird überwiegend vom Stahlsektor angetrieben, was sich wahrscheinlich nicht ändern wird, egal wie viele Elektrofahrzeuge unterwegs sind. Eine stetige Versorgung mit Mangansulfat wird für NMC-Batteriehersteller von entscheidender Bedeutung sein, wir sehen jedoch keine Probleme auf der Angebotsseite in diesem Bereich.

Was bedeutet das für Investoren in Batterierohstoffe?

Trotz der sich abzeichnenden starken Nachfragesteigerung gibt es noch nicht viel, worüber sich die Anleger aufregen könnten. Die Befriedigung der Nachfrage ist für Schlüsselmetalle derzeit keine Herausforderung. In vielen Fällen jagt das Angebot die Nachfrage. Erhöht sich die Durchdringung von Elektrofahrzeugen auf 10% und mehr, sind die aktuellen fallenden Preise Vergangenheit.

Text und Bild: Wood Mackenzie Überzetzung: Institut für seltene Erden und Metalle August 2019