Die US-Politik im Umgang mit kritischen Mineralien

Präsident Trump und verschiedene US-amerikanische Politiker haben Bedenken hinsichtlich der Abhängigkeit der USA von kritischen Mineralienimporten und einer möglichen Unterbrechung der Lieferketten geäußert, die kritische Mineralien für verschiedene Endanwendungen, einschließlich Verteidigungs- und Elektronikanwendungen, verwenden. Chinesische Exportquoten für eine Teilmenge kritischer Mineralien, die als Seltene Erden-Elemente (REEs) bezeichnet werden, und Chinas Kürzung der REE-Lieferungen nach Japan im Jahr 2010 verschärften die Sorge um die Verwundbarkeit der USA.

Im Dezember 2017 beauftragte das Präsidialerlass 13817, „A Federal Strategy to Ensure Secure and Reliable Supply of Critical Minerals“, das Innenministerium, sich mit anderen Exekutivorganen abzustimmen und eine Liste der kritischen Mineralien zu veröffentlichen. Das Innenministerium veröffentlichte im Mai 2018 eine endgültige Liste mit 35 kritischen Mineralien.

Die Besorgnis unter vielen im Kongress hat sich von den REEs und REE-Lieferketten entwickelt, um andere untergeordnete Mineralien und Metalle einzubeziehen, die in kleinen Mengen für eine Vielzahl wirtschaftlich bedeutender Anwendungen (z.B. Laptops, Mobiltelefone, Elektrofahrzeuge und erneuerbare Energietechnologien) und nationale Verteidigungsanwendungen verwendet werden. Im Laufe der Zeit nahmen auch die Bedenken über den Zugang zu und die Zuverlässigkeit ganzer Lieferketten für seltene Erden und andere Mineralien zu. Kongreßmaßnahmen (z.B. National Defense Authorization Act for FY2014, P.L. 113-66) haben zum Erwerb von REEs und anderen Materialien für die National Defense Stockpile geführt. Im Jahr 2017 hatten die Vereinigten Staaten keine Primärproduktion von 22 Mineralien und waren auf die Nebenproduktproduktion von 5 Mineralien auf der Liste der kritischen Mineralien beschränkt. Im Gegensatz dazu sind die Vereinigten Staaten ein führender Produzent von Beryllium und Helium, und es gibt einige US-Primärproduktion von 9 anderen kritischen Mineralien. China rangierte als weltweit führender Produzent von 16 Mineralien und Metallen, die als kritisch eingestuft wurden. Obwohl es in China keine einzigen Monopolproduzenten gibt, ist China als Nation ein dominanter oder monopolähnlicher Produzent von Yttrium (99%), Gallium (94%), Magnesiummetall (87%), Wolfram (82%), Wismut (80%) und Seltenerdelementen (80%).

Die Vereinigten Staaten sind zu 100% importabhängig von 14 Mineralien auf der Liste der kritischen Mineralien (abgesehen von einer kleinen Menge an Recycling). Diese Mineralien sind schwer zu ersetzende Inputs in die US-Wirtschaft und Anwendungen der nationalen Sicherheit; sie umfassen unter anderem Graphit, Mangan, Niob, seltene Erden und Tantal. Die Vereinigten Staaten sind zu mehr als 75% auf weitere 10 kritische Mineralien angewiesen: Antimon, Baryt, Bauxit, Wismut, Kali, Rhenium, Tellur, Zinn, Titankonzentrat und Uran.

Das aktuelle Ziel der US-Mineralpolitik ist es, eine angemessene, stabile und zuverlässige Materialversorgung für die nationale Sicherheit, den wirtschaftlichen Wohlstand und die industrielle Produktion der USA zu fördern. Die US-Mineralpolitik legt Wert auf die Entwicklung der heimischen Versorgung mit kritischen Materialien und ermutigt den heimischen Privatsektor, diese Materialien zu produzieren und zu verarbeiten. Aber einige Rohstoffe existieren nicht in wirtschaftlichen Mengen in den Vereinigten Staaten, und die Verarbeitung, Herstellung und andere nachgelagerte Unternehmen in den Vereinigten Staaten sind möglicherweise nicht global kostengünstig. Der Kongress und andere Entscheidungsträger haben mehrere Legislativ- und Verwaltungsoptionen, die sie bei der Entscheidung darüber, ob und wenn ja, wie sie die Rolle der USA und die Schwachstellen im Zusammenhang mit kritischen Mineralien angehen sollen, berücksichtigen sollten.

Einführung

- Präsident Trump und verschiedene US-Gesetzgeber haben Bedenken hinsichtlich der Abhängigkeit der USA von kritischen Mineralimporten und der Anfälligkeit gegenüber kritischen Mineralienstörungsfällen in der Lieferkette für verschiedene Endanwendungen, einschließlich Verteidigungs- und Elektronikanwendungen, geäußert. Chinesische Exportquoten für eine Art kritischer Mineralien, die als Seltene Erden-Elemente (REEs) bezeichnet werden, und Chinas Kürzung von Seltene Erden-Transporten nach Japan wegen eines Seestreitfalls im Jahr 2010 stellten für die Vereinigten Staaten einen Weckruf für Chinas monopolähnliche Kontrolle des globalen REE-Angebots dar.

- Die Maßnahmen der Chinesen führten zu Rekordpreisen für Seltene Erden und begannen daraufhin, ein Licht auf die potenziellen Versorgungsrisiken und die Verwundbarkeit der Lieferkette für Seltene Erden und andere Rohstoffe und Metalle zu werfen, die für die nationale Verteidigung, Energietechnologien und die Elektronikindustrie, unter anderem für Endanwendungen, benötigt werden. Die US-Gesetzgeber haben Gesetze eingeführt und beraten, wie das potenzielle Versorgungsrisiko und die Verwundbarkeit in Bezug auf die Versorgung mit Seltenen Erden und Rechnungen, die die Entwicklung einheimischer Seltene Erden-Minen fördern würden, berücksichtigen würden. Nach 2010 sahen sich die Entscheidungsträger mit verschiedenen politischen Fragen konfrontiert, darunter ist eine inländische Lieferkette notwendig, um potenzielle Lieferrisiken anzugehen, und würde eine alternative RRE-Lieferkette außerhalb Chinas unter den Verbündeten einen zuverlässigen und weniger riskanten Zugang zu RREs bieten? Als sich die Ereignisse in den 2010er Jahren entfalteten, wurde deutlich, dass die Bereitstellung einer vorgelagerten Versorgung außerhalb Chinas nicht ausreicht und dass der Zugang zu und die Zuverlässigkeit ganzer Lieferketten für seltene Erden und andere für die Wirtschaft und die nationale Sicherheit wichtige Mineralien ebenfalls gefährdet sind. Die Besorgnis unter vielen im Kongress hat sich von den Lieferketten für Seltene Erden und Seltene Erden bis hin zu anderen kleineren Mineralien oder Metallen entwickelt, die in kleinen Mengen für eine Vielzahl wirtschaftlich bedeutsamer Anwendungen verwendet werden.

- Diese Nebenmetalle werden in relativ geringen Mengen in Alltagsanwendungen wie Laptops, Handys und Elektrofahrzeugen sowie in Technologien für erneuerbare Energien und in nationalen Verteidigungsanwendungen eingesetzt.

Von 2010 bis heute

Nachdem die Maßnahmen Chinas im Jahr 2010 dazu beitrugen, dass die Preise für die verschiedenen Elemente stiegen, lag der Schwerpunkt im Kongress zunächst auf der Versorgung mit seltenen Erden (z.B. wo in den Vereinigten Staaten die neue Seltene Erdenproduktion beginnen könnte). Seit 2010 wurden mehrere Gesetze vorgelegt, die eine Vielzahl von politischen Optionen und Ansätzen nutzen würden – von der Planung bis zur Umsetzung von REE-Produktionen.

Im Jahr 2010 ruhte die einzige US-Seltenerdmine im Mountain Pass, CA, die sich im Besitz von Molycorp, Inc. befindet. Von Mitte der 1960er bis 1980er Jahre war die Mountain Pass Mine von Molycorp die weltweit dominierende Quelle für Seltene Erdoxide. Bis zum Jahr 2000 wurden jedoch fast alle der abgetrennten Seltenerdmetalle importiert, vor allem aus China. Aufgrund von Chinas REE-Überversorgung und kostengünstigerer Produktion sowie einer Reihe von Umwelt- (z.B. eine Pipeline, die kontaminiertes Wasser transportiert) und regulatorischen Problemen am Mountain Pass stellte Molycorp, Inc. 2002 die Produktion in seiner Mine ein.

Zwischen 2010 und 2012 gab es am Mountain Pass eine Reihe von Umwelt- (z.B. eine Pipeline, die kontaminiertes Wasser transportiert) und regulatorischen Problemen, so dass Molycorp, Inc. 2002 die Produktion in seiner Mine einstellte.

- Wie kann eine voll integrierte Lieferkette im Inland entwickelt werden?

- Ist eine inländische Lieferkette notwendig, um potenziellen Lieferrisiken zu begegnen?

und

- Würde eine alternative Lieferkette außerhalb Chinas unter den Verbündeten einen zuverlässigen und weniger riskanten Zugang zu den benötigten Seltenen Erden-Elementen bieten, da sich China in einer monopolähnlichen Position in allen Aspekten der Seltenen Erden Lieferkette befindet?

Ein weiteres unmittelbares Anliegen betraf die Investitionen und das Qualifikationsniveau, das für den Aufbau einer zuverlässigen Lieferkette außerhalb Chinas erforderlich ist.

Im Jahr 2012 öffnete Molycorp, Inc. seine Mountain Pass-Mine wieder, und die Lynas Corporation, Ltd. begann mit der Produktion in Australien, die dem globalen Mix weitere Seltene Erden hinzufügte – obwohl der größte Teil der Produktion in leichten Seltenen Erden (LREEs) lag, um die Lieferkette außerhalb Chinas aufzubauen.

Im Jahr 2012 öffnete Molycorp, Inc. seine Mountain Pass-Mine wieder, und die Lynas Corporation, Ltd. begann mit der Produktion in Australien, die dem globalen Angebot weitere Seltene Erden hinzufügte – obwohl der größte Teil der Produktion in leichten Seltenen Erden (LREEs) lag, werden doch die schweren Seltenen Erden (HREEs) für Permanentmagnete benötigt – der am schnellsten wachsende Einsatz für Seltene Erden-Elemente zu dieser Zeit. Permanentmagnete sind wichtige Bestandteile für nationale Raketensysteme, Windkraftanlagen und Automobile. Mit höheren Preisen kam die Nachfrage zurück, da einige Unternehmen begannen, weniger REEs zu verwenden, Ersatzstoffe auszuprobieren oder ihre Rohstoffquelle außerhalb Chinas zu diversifizieren. Mit Chinas Produktion (einschließlich illegaler Produktion) gab es für viele der Elektro- und Elektronikgeräte mehr Angebot als Nachfrage, und die Preise sanken. Infolge der stark fallenden Preise und der Schulden von Molycorp war die Mountain Pass-Mine wirtschaftlich nicht tragfähig. Molycorp hat im Juni 2015 den Insolvenzschutz nach Chapter 11 beantragt. Im Juni 2017 kaufte MP Mine Operations LLC (MPMO) die Mountain Pass Mine für 20,5 Millionen Dollar. MPMO ist ein von den USA geführtes Konsortium, an dem die chinesische Leshan Shenghe Rare Earth Company einen Minderheitsanteil von 10% ohne Stimmrecht hält. Im Jahr 2018 soll MMPO die Produktion am Mountain Pass wieder aufgenommen haben. Siehe Tabelle 1 für die Zeitachse von Molycorp. Im März 2019 kündigte die chinesische Regierung eine Reduzierung der REE-Produktionsquoten an und schlug vor, dass die in China produzierten REEs nur in China für ihre inländische Fertigung verkauft werden sollten.8

Tabelle 1. Zeitplan der ausgewählten Molycorp, Inc. mit Bezug auf die Aktivitäten

Mitte der 1960er bis 1990er Jahre

Die Mountain Pass-Mine von Molycorp war in den 1960er-1980er Jahren die weltweit dominierende Quelle für seltene Erdoxide. Die US-Produktion begann in den 90er Jahren rapide zu sinken, da sich Chinas kostengünstigere Produktion zu intensivieren begann.

Bis 2000

Fast alle der separierten Seltenerdmetalle in den Vereinigten Staaten wurden importiert, vor allem aus China.

2002

Aufgrund von Chinas Überversorgung und kostengünstigerer Produktion sowie einer Reihe von Umwelt- (z.B. eine Pipeline, die kontaminiertes Wasser transportiert) und regulatorischen Problemen am Mountain Pass stellte Molycorp die Produktion in seiner Mine ein. Seitdem haben die Vereinigten Staaten fast ihre gesamte Infrastruktur in der Lieferkette der seltenen Erden verloren, einschließlich der intellektuellen Kapazitäten.

2008

Unter neuem Eigentümer startete Molycorp mit seinem Geschäftsmodell „mine to magnet“ (vertikale Integration) eine Kampagne zur Veränderung der Seltenerdposition in den Vereinigten Staaten.

2011

Molycorp hat den Grundstein für eine neue Separationsanlage in der Mountain Pass Mine gelegt, um einen proprietären Oxidtrennprozess zu ermöglichen, der so konzipiert war, dass er weniger Reagenzien benötigt und das Abwasser wieder aufbereitet wurde. Eine Entsorgungsanlage ist somit nicht erforderlich.

(April) Molycorp erwarb die japanische Tochtergesellschaft Santoku America in Tolleson, AZ, und benannte sie in Molycorp Metals and Alloys (MMA) um. Diese Übernahme war Teil der Strategie des Unternehmens, ein vertikal integriertes Unternehmen zu werden. Es wurden sowohl Neodym-Eisen-Bor (NdFeB) als auch Samarium-Kobalt (SmCo) Legierungen hergestellt, die bei der Herstellung von Permanentmagneten verwendet werden. Molycorp Metals and Alloys war der einzige US-amerikanische Hersteller für die Herstellung der NdFeB-Legierung.

(April) Molycorp erwarb eine 90,023%ige Mehrheitsbeteiligung an AS Silmet (umbenannt in Molycorp Silmet), einem estnischen Seltenerdelement und Edelmetallverarbeiter.

(November) Molycorp ist ein Joint Venture mit Daido Steel und der japanischen Mitsubishi Corporation eingegangen, um in Japan Sintermagneten für seltene Erden (NdFeB) herzustellen, die auf dem Weltmarkt verkauft wurden.

2012

(Juni) Molycorp erwarb Neo Materials Technology, Inc. mit Sitz in Toronto (umbenannt in Molycorp Canada) mit Anlagen für die Verarbeitung von Seltenen Erden und Permanentmagnetpulvern in China. Molycorp hat die Produktion von seltenen Erden wieder aufgenommen.

2015

(Juni) Molycorp beantragt Chapter 11 Insolvenzschutz.

2016

(August) Neo Performance Materials wird nach der Umstrukturierung von Molycorp als Privatunternehmen gegründet. Molycorp bleibt als Eigentümer der Mountain Pass Mine eine eigenständige Einheit.

2017

Neo Performance Materials schließt einen Börsengang (IPO) an der Toronto Stock Exchange ab.

2017

(Juni) Ein Konsortium, MP Mine Operations, LLC (MPMO) – bestehend aus JHL Capital Group, LLC (alias MP Materials) (65%), QVT Financial LP (25%) und Leshan Shenghe Rare Earth Company (10%) – kauft Mountain Pass Mine für 20,5 Millionen Dollar.

2018

(Januar) Laut MPMO wurde die Produktion am Bergpass im Januar 2018 wieder aufgenommen. Zum Zeitpunkt dieses Schreibens waren die Produktionsdaten noch nicht verfügbar.

Quellen: CRS mittels CRS Report R41347, Seltene Erden Elemente: Die globale Lieferkette von Marc Humphries und Artikel von http://www.mining.com, darunter „Molycorp Thrown a Lifeline“ (31. August 2016) und „Mountain Pass Sells for $20.5 Million“ (16. Juni 2017) von Andrew Topf.

Wie bereits erwähnt, dehnte sich die betreffende Schwachstelle von RREs auf kritische Mineralien aus. Bewertungen unter Verwendung einer Kritikalitätsmatrix identifizierten Mineralien (wie z.B. Seltene Erden, Kobalt und Tantal), die mit Versorgungsengpässen konfrontiert sein könnten und zu einer Gefährdung der Wirtschaft und der nationalen Sicherheit führen. Der Nationale Forschungsrat, das Energieministerium (DOE) und das Massachusetts Institute of Technology (MIT) haben bereits zu Beginn der jüngsten Diskussion über das Risiko der Mineralversorgung und den potenziellen Mineralbedarf aus dem Energietechnologiesektor umfassende Kritikalitätsbewertungen erstellt. Viele andere, wie Nassar, Du und Graedel, haben sich seit 2010 mit der Frage der Kritikalität und des Versorgungsrisikos beschäftigt und bieten eine Vielzahl von Modellen, die das Versorgungsrisiko und die mit diesen Mineralien verbundenen Schwachstellen untersuchen. Es geht nicht in den Rahmen dieses Berichts, diese Modelle zu bewerten.

Kongressinteresse

Vorgeschlagene Kongreßergebnisse, die in einer Reihe von Gesetzentwürfen erwähnt werden, die seit dem 111. Kongress über kritische Mineralien eingeführt wurden, beinhalten:

Die Schwellenländer erhöhen ihre Nachfrage nach Seltenen Erden, während sie sich industrialisieren und modernisieren;

Eine Vielzahl von Mineralien sind für das Wirtschaftswachstum und die Infrastruktur unerlässlich;

Die Vereinigten Staaten verfügen über riesige Bodenschätze, werden aber gleichzeitig immer abhängiger von Importen;

Die Rohstoffexploration in den Vereinigten Staaten macht etwa 7% der weltweiten Gesamtmenge aus (verglichen mit 19% in den frühen 90er Jahren);

Schwere Seltene Erdenelemente sind für die nationale Verteidigung von entscheidender Bedeutung;

China hat eine monopolähnliche Kontrolle über die Wertschöpfungskette der seltenen Erden, und es gab einen Technologietransfer von US-Firmen und anderen nach China, um Zugang zu seltenen Erden und nachgelagerten Materialien zu erhalten;

Thoriumvorschriften sind ein Hindernis für die Entwicklung der Seltenen Erden in den Vereinigten Staaten;

Ein Bewusstsein des Kongresses, dass China die Versorgung der Vereinigten Staaten mit Seltenen Erden und anderen kritischen Mineralien unterbrechen könnte;

Es ist wichtig, die heimische industrielle Basis für die Produktion von strategischen und kritischen Mineralien zu entwickeln; und

Die Vereinigten Staaten müssen ein gewisses Risiko in Form von Beihilfen für inländische Investitionsmöglichkeiten eingehen.

Der Senatsausschuss für Energie und natürliche Ressourcen hielt am 14. Mai 2019 eine Anhörung zu S. 1317, dem American Mineral Security Act, „Examining the Path to Achieving Mineral Security“.“ Im 115. Kongress fanden zwei Anhörungen des Kongresses zu kritischen Mineralien statt: eine am 12. Dezember 2017 durch den Unterausschuss für Energie und Mineralressourcen des Hauses zu „Untersuchung der Folgen der Abhängigkeit Amerikas von ausländischen Mineralien“ und eine zweite am 17. Juli 2018 durch den Senatsausschuss für Energie und natürliche Ressourcen zur Prüfung der endgültigen Liste kritischer Mineralien.

„12 Im 115. Kongress fanden zwei Anhörungen des Kongresses zu kritischen Mineralien statt: eine am 12. Dezember 2017 durch den Unterausschuss für Energie und Mineralressourcen des Hauses zu „Untersuchung der Folgen der Abhängigkeit Amerikas von ausländischen Mineralien“ und eine zweite am 17. Juli 2018 durch den Senatsausschuss für Energie und natürliche Ressourcen, um die endgültige Liste der kritischen Mineralien zu prüfen.

Zu den Möglichkeiten, zuverlässige Lieferketten für diese Mineralien und Metalle zu schaffen, gehören Optionen für die Politik der öffentlichen Ressourcen und des Mineraliensektors. Die Regierung und viele Abgeordnete des Kongresses haben die Bedenken über die Importabhängigkeit und die Entwicklung des Inlandsangebots zu einer Reihe von politischen Vorschlägen zusammengefasst, die darauf abzielen, den Genehmigungsprozess für die inländische kritische Mineralproduktion zu vereinfachen und möglicherweise mehr öffentliche Flächen für die Mineralexploration zu öffnen. Ein Bericht des U.S. Geological Survey (USGS) 2017, Critical Mineral Resources of the United States, stellt seine Mineralbewertungen von 23 kritischen Mineralien für die Nation als Ganzes vor, gibt aber nicht preis, was in den Bundesländern verfügbar sein könnte, auf denen viele der Legislativvorschläge gerichtet sind. Andere im Kongress wollen sicher sein, dass, wenn ein effizienteres Genehmigungsverfahren eingeführt wird, alle Mechanismen für Umweltschutz und öffentlichen Einfluß intakt bleiben, wenn nicht gar verbessert werden.

Der Umfang dieses Berichts

Dieser Bericht untersucht den Prozess, nach dem die Liste der kritischen Mineralien erstellt wurde, warum diese Mineralien als kritisch eingestuft werden, wo die Produktion stattfindet und in welchen Ländern die größten Vorräte an kritischen Mineralien vorhanden sind. Es gibt einen kurzen Überblick über den Materialbedarf für Lithium-Ionen-Batterien sowie Solar- und Windenergieanlagen und eine Diskussion über die Lieferketten für Seltene Erden und Tantal. Dieser Bericht enthält auch den gesetzlichen und regulatorischen Rahmen für die inländische Mineralproduktion, Gesetzesvorschläge sowie Initiativen (und Aktionen) des Kongresses und der Exekutive sowie einen Überblick über die US-Politik für kritische Mineralien.

Es gibt eine Reihe von politischen Fragen im Zusammenhang mit kritischen US-Mineralien, wie z.B. Handelspolitik (insbesondere mit China) und Konfliktmineralien, um nur zwei zu nennen. Die Behandlung dieser Fragen geht über den Rahmen dieses Berichts hinaus.

Kurze Geschichte der US-Politik für kritische Mineralien und Materialien

Mineralien für die nationale Sicherheit sind in den Vereinigten Staaten seit langem ein Anliegen. Zum Beispiel gab es Bedenken über den Mangel an Blei für Kugeln in den frühen 1800er Jahren. Während des Zweiten Weltkriegs und des Koreakrieges kam es zu materiellen Engpässen, die zur Bildung der Nationalverteidigungsbestände beitrugen. Der derzeitige Vorrat an strategischen und kritischen Mineralien und Materialien wurde entwickelt, um nationale Notfälle im Zusammenhang mit nationalen Sicherheits- und Verteidigungsfragen anzugehen; er wurde nicht als wirtschaftlicher Vorrat angelegt.

1939, nach dem Einmarsch Deutschlands in Polen, sah das Strategic Materials Act von 1939 (50 U.S.C. §98, P.L. 76-117) die Befugnis vor, dass die Vereinigten Staaten einen strategischen Materialvorrat anlegen. 1946 wurde dann der Strategic and Critical Materials Stockpiling Act erlassen, um die Vereinigten Staaten auf nationale militärische Notfälle vorzubereiten und Materialengpässe zu verhindern. Das Gesetz von 1946 (P.L. 79-520) setzte ein Ziel von 2,1 Milliarden Dollar an Materialien, die für die Lagerhaltung ausgegeben werden sollten. Der Kongress erhöhte die Mittel für die Lieferung der Lagerbestände auf 4 Milliarden Dollar über vier Jahre (1950-1953). Der Defense Production Act von 1950 (50 U.S.C. §4501, P.L.81-774) fügte 8,4 Milliarden Dollar hinzu, um das Angebot an strategischen und kritischen Materialien zu erweitern.

1951 gründete Präsident Truman die Materials Policy Commission (auch bekannt als Paley Commission), die einen Lagerbestand für strategisches Material und die Nutzung kostengünstigerer ausländischer Bezugsquellen empfahl. Präsident Eisenhower legte während eines nationalen Notfalls langfristige Lagerhaltungsziele fest, um die Verknappung während des Zweiten Weltkriegs und des Koreakrieges zu verhindern.

Der anfängliche Zeitrahmen für die Dauer des Notfalls, den die Lagerbestände abdecken sollten, betrug drei Jahre, wurde aber später auf ein Jahr reduziert. Mit der Verabschiedung des Strategic and Critical Minerals Stockpiling Revision Act (P.L. 96-41) von 1979 wurde jedoch eine dreijährige militärische Kontingenz als Kriterium für Lagerziele wiederhergestellt. Die Finanzierung der Lagerbestände wurde anschließend auf 20 Milliarden Dollar erhöht.

Während der Ära des Kalten Krieges verfügte die National Defense Stockpile (NDS) über einen Bestand an großen Mengen an strategischen und kritischen Materialien. In den frühen 90er Jahren, nach dem Kalten Krieg mit der Sowjetunion, unterstützte der US-Kongress eine Modernisierung und Modernisierung der strategischen Materialbestände. Bis zum Geschäftsjahr 1993 genehmigte das National Defense Authorization Act (NDAA) für das Geschäftsjahr 1993 (P.L. 102-484) einen großen Ausverkauf von 44 veralteten und überschüssigen Materialien auf dem Lagerbestand wie Aluminiummetall, Ferrochrom, Ferromangan, Kobalt, Nickel, Silber, Zinn und Zink. Der Großteil dieser Materialien wurde an den Privatsektor verkauft. Die Einnahmen aus diesen Verkäufen wurden auf andere Programme des Bundes oder des Verteidigungsministeriums (DOD) übertragen.

Der moderne Lagerbestand

1988 beauftragte der Verteidigungsminister den Unterstaatssekretär für Beschaffung, Technologie und Logistik mit der Verwaltung der Lagerbestände und den operativen Aktivitäten des NDS an den Direktor der Defense Logistics Agency (DLA). Das DLA verwaltet unter anderem den laufenden Betrieb des Lagerprogramms.

Der aktuelle Lagerbestand enthält 37 Materialien im Wert von 1,152 Milliarden US-Dollar. Ein Großteil der Materialien sind verarbeitete Metalle oder andere nachgelagerte Produkte wie Columbium(Niob)-Metallbarren, Germaniummetall, Tantalmetall, Metallschrott, Berylliumstäbe, Quarzkristalle und Titanmetall.

Die Maßnahmen des Kongresses ab 2014 führten zur Übernahme von REEs und anderen Materialien für das NDS. Das DLA erwirbt für das Geschäftsjahr 2014 sechs Materialien auf Basis des NDAA: Ferro-Niob; Dysprosiummetall; Yttriumoxid; Cadmium-Zink-Telluridsubstrate; Lithium-Ionen-Vorläufer; und Triamin-Trinitrobenzol.

Im Geschäftsjahr 2016 machte der DLA Fortschritte bei seinen Zielen für hochreines Yttrium und Dysprosiummetall im Geschäftsjahr 2014. Das NDS initiierte ein Programm zur Entwicklung wirtschaftlicher Methoden zur Wiederverwertung von Ersatzbrennstoffen aus Schrott und Abfall. Ziel war es, Technologien zu untersuchen, um festzustellen, ob ein Recycling in den Vereinigten Staaten möglich ist. Die Arbeiten an diesem Projektziel laufen.

Zusätzlich zu Akquisitionen und Upgrades genehmigte der Kongress einen Vorschlag des DOD, Materialien zu verkaufen, die als über dem Programmbedarf liegend im Rahmen der FY2017 NDAA (P.L. 114-328).

Initiativen und Maßnahmen zu kritischen Mineralien

Entwicklung der Liste der kritischen Mineralien

E.O. 13817, „A Federal Strategy to Ensure Secure and Reliable Supply of Critical Minerals“, veröffentlicht am 20. Dezember 2017, beauftragte das Department of the Interior (DOI), sich mit anderen Geschäftsstellen abzustimmen, um einen Entwurf für eine Liste der im Bundesregister veröffentlichten kritischen Mineralien 60 Tage nach der Erstauflage zu erstellen. Am 17. Dezember 2017 erließ der Innenminister die Sekretariatsverordnung (Nr. 3359, „Critical Mineral Independence and Security“), die den U.S. Geological Survey (USGS) und das Bureau of Land Management (BLM) anweist, die Liste zu erstellen. DOI-Agenturen, in Zusammenarbeit mit anderen (z.B. DOD, DOE und Mitgliedern des National Science and Technology Council Subcommittee on Critical and Strategic Mineral Supply Chains[CSMSC]), entwickelten nach bestimmten Kriterien eine unrangige Liste von 35 Mineralien. Der Innenminister gab im Mai 2018 die endgültige Liste der kritischen Mineralien heraus.

Das USGS verwendete die vom CSMSC entwickelte kritische Mineralfrühwarnmethode als Ausgangspunkt für den Listenentwurf. Eine der verwendeten Metriken war der Herfindahl-Hirschman-Index, der die Konzentration der Produktion nach Ländern oder Unternehmen misst. Eine weitere verwendete Metrik war der Worldwide Governance Index, der zur Ermittlung der politischen Volatilität eines Landes verwendet wurde und auf sechs Indikatoren basiert. Die Frühwarnmethodik ist ein zweistufiger Prozess. Die erste Stufe verwendet das geometrische Mittel aus drei Indikatoren, um festzustellen, ob das Mineral potenziell kritisch ist: Angebotsrisiko (Produktionskonzentration), Produktionswachstum (Veränderung der Marktgröße und der geologischen Ressourcen) und Marktdynamik (Preisänderungen). Die zweite Stufe verwendet die Ergebnisse der ersten Stufe, um festzustellen, welche der potenziell kritischen Mineralien eine eingehende Analyse erfordern.

Bei der Entwicklung der Liste stützte sich das USGS auch auf seine Nettoimportverlassungsdaten; sein Professional Paper 1802, NDAA FY2018 (P.L. 115-91) vom DOD; U.S. Energy Information Administration (EIA) Daten über Uran; und den Input mehrerer Experten. Das USGS legte einen Schwellenwert fest, oberhalb dessen die Mineralien als kritisch eingestuft wurden. Einige Mineralien unterhalb des Schwellenwerts, die kritische Anwendungen hatten, wurden ebenfalls in die Liste aufgenommen. Das USGS verwendete eine Lieferkettenanalyse, um einige Metalle, wie z.B. Aluminium, einzubeziehen, da die Vereinigten Staaten zu 100% auf Bauxit, dem primären Ausgangsmineral für die Aluminiumproduktion, angewiesen sind.

Die nicht klassifizierte Liste von 35 Mineralien zeigt nicht die Höhe der Kritikalität für einige gegenüber anderen an. Dies ist insofern von Bedeutung, als einige frühere Studien gezeigt hatten, dass die Vorräte an Platingruppenmetallen, REEs, Niob und Mangan potenziell weitaus anfälliger sind als Lithium, Titan und Vanadium. Außerdem werden die REEs nicht nach Elementen aufgeschlüsselt. Einige der schweren Seltenerdelemente haben sich als kritischer und anfälliger für Versorgungsengpässe erwiesen als einige der leichteren Elemente.

Andere Maßnahmen des Bundes für kritische Mineralien

Zusätzlich zur Entwicklung einer Liste kritischer Mineralien haben der Kongress und verschiedene Exekutivorgane in andere Maßnahmen im Zusammenhang mit kritischen Mineralien investiert. Investitionen in Forschung und Entwicklung (F&E) werden von vielen Experten (z.B. DOE, MIT und anderswo) als entscheidend für die Unterstützung und Entwicklung neuer Technologien angesehen, die drei Hauptbereiche betreffen: höhere Effizienz bei der Materialnutzung, Substitute oder Alternativen für kritische Mineralien und Recycling kritischer Mineralien. Nachfolgend finden Sie eine Zusammenfassung ausgewählter aktueller FuE- und Informations- und Analysetätigkeiten des Bundes zu kritischen Mineralien bei Bundesbehörden.

Energieministerium

Drehscheibe für kritische Materialien

Der Budgetantrag des DOE für das Geschäftsjahr 2019 beinhaltete die Finanzierung von Forschung und Entwicklung auf seltenen Erden und anderen kritischen Materialien. Der „Critical Materials Hub“ des DOE führt F&E zu einer Reihe kritischer Materialherausforderungen durch, darunter das „End of Life“-Recycling, um mögliche Störungen der Lieferkette von REEs zu minimieren. Die Finanzierung des Programms belief sich in den letzten drei Geschäftsjahren (GJ2017-Jahr2019) auf 25 Millionen US-Dollar pro Jahr, da GJ2019 das dritte Jahr seiner zweiten fünfjährigen Forschungsphase ist. Der Kongress genehmigte diese Unterstützung trotz des Vorschlags der Trump Administration, das Programm in GJ2019 und GJ2020 abzuschaffen. Der Hub für kritische Materialien wird im Rahmen des DOE-Programms für Energieeffizienz und erneuerbare Energien von den Advanced Manufacturing R&D Consortia finanziert.

REEs aus Kohle

Darüber hinaus schlug DOE im Geschäftsjahr 2019 vor, seine Initiative für kritische Materialien im Rahmen des F&E-Programms für fossile Energie im Rahmen des Programms Advanced Coal Energy Systems zu starten, um neue Technologien zur Rückgewinnung von Elektroschrott aus Kohle und Kohle-Nebenprodukten zu prüfen. Der Kongress hatte während der Obama-Administration während der Zeit des F&E-Programms des National Energy Technology Lab (NETL) Mittel für dieses Projekt bereitgestellt, obwohl kein Antrag auf Finanzierung gestellt wurde. Für das Geschäftsjahr 2019 beantragte die Trump Administration eine Finanzierung in Höhe von 30 Millionen Dollar für die Critical Materials Initiative; der Kongress entschied sich, die Initiative mit 18 Millionen Dollar zu unterstützen.

Bericht über kritische Mineralien

Im Dezember 2010 und Dezember 2011 veröffentlichte das DOE Berichte über die Strategie für kritische Materialien. Diese Berichte untersuchen und liefern Bedarfsprognosen für seltene Erden und andere Elemente, die für zahlreiche Energie- und Elektronikanwendungen benötigt werden. Ein Update zu dieser Forschung ist laut DOE in Vorbereitung.

Innenministerium

Das im USGS untergebrachte National Minerals Information Center liefert in seinem Mineral Commodities Summaries Summary Report und Minerals Yearbook eine jährliche Zusammenfassung der kritischen Mineralaktivitäten. Das USGS bietet auch Mineralressourcenbewertungen und hat 2017 eine Studie über 23 Mineralrohstoffe veröffentlicht, die alle von der Regierung als kritisch eingestuft wurden. Im Jahr 2010 veröffentlichte das USGS einen Bericht über das Seltene Erden-Potenzial in den Vereinigten Staaten. Im Jahr 2017 veröffentlichte das USGS in Zusammenarbeit mit dem Staat Alaska einen Bericht über kritische und wertvolle Mineralien in Alaska und führte eine räumliche Analyse durch, die das kritische Mineralpotenzial in Alaska identifizierte. Die Ergebnisse der Analyse lieferten neue Informationen über Gebiete in Alaska, die Ablagerungen kritischer Mineralien enthalten könnten.

Verteidigungsministerium

In einer vom DOD geleiteten Bewertung der industriellen Basis und der Lieferkettenstabilität der US-Produktions- und Verteidigungsindustrie gibt es Abschnitte über kritische Mineralien und Auswirkungen auf die nationale Sicherheit. Das DOD erfüllt weiterhin seine Lagerbestandsziele für verschiedene kritische Materialien und hat kleine FuE-Projekte im Zusammenhang mit seltenen Erden finanziert.

Im Jahr 2009 überprüfte das Office of Industrial Policy die Lieferkette für seltene Erdenmineralien. Das Büro des Verteidigungsministers überprüfte seinen nationalen Verteidigungsvorrat und gab einen Bericht mit dem Titel heraus: Rekonfiguration des Berichts über die Nationalverteidigung an den Kongress.

Als Teil des Ike Skelton National Defense Authorization Act für das Geschäftsjahr 2011 (Abschnitt 843 der P.L. 111-383) wurde das DOD vom Kongress aufgefordert, eine „Bewertung und einen Plan für kritische Seltene Erdenmaterialien in Verteidigungsanwendungen“ vorzubereiten und bis zum 6. Juli 2011 einer Reihe von Kongressausschüssen Bericht zu erstatten. Eine Bewertung durch das DOD und Kongreßmittel unterstützte neue Lagerziele für HREEs.

In einem Interview mit Bloomberg News im April 2012 erklärte der Leiter der Industriepolitik des DOD, dass das DOD weniger als 5% der in den Vereinigten Staaten verwendeten Seltenen Erden verwendet, und dass das DOD den Markt für Seltene Erden-Materialien genau beobachtet, um etwaige projizierte Defizite oder Misserfolge bei der Erfüllung der Einsatzanforderungen zu erkennen.

Büro für Wissenschafts- und Technologiepolitik im Weißen Haus

Im Jahr 2010 bildete das Weiße Haus Office of Science and Technology Policy (OSTP) eine Interagency Working Group on Critical and Strategic Minerals Supply Chains. Der Fokus der Gruppe liegt auf der Festlegung kritischer Mineralienprioritäten und als Frühwarnmechanismus für Defizite, der Festlegung föderaler F&E-Prioritäten, der Überprüfung nationaler und globaler Politiken in Bezug auf kritische und strategische Mineralien (z.B. Lagerhaltung, Recycling, Handel usw.) und der Gewährleistung der Transparenz von Informationen.

Der Unterausschuss des White House National Science and Technology Council für kritische und strategische Minerallieferketten hat einen Bericht erstellt, der eine Screening-Methodik zur Beurteilung kritischer Mineralien beschreibt. Der Ansatz des „Early Warning Screening“ für Materialversorgungsprobleme wurde erstmals als US-amerikanisches Politikziel in den National Materials and Minerals Policy, Research and Development Act of 1980 (30 U.S.C. §1601) (P.L. 96-479) aufgenommen.

Versorgung: Produktion und Ressourcen kritischer Mineralien

Produktion/Lieferung

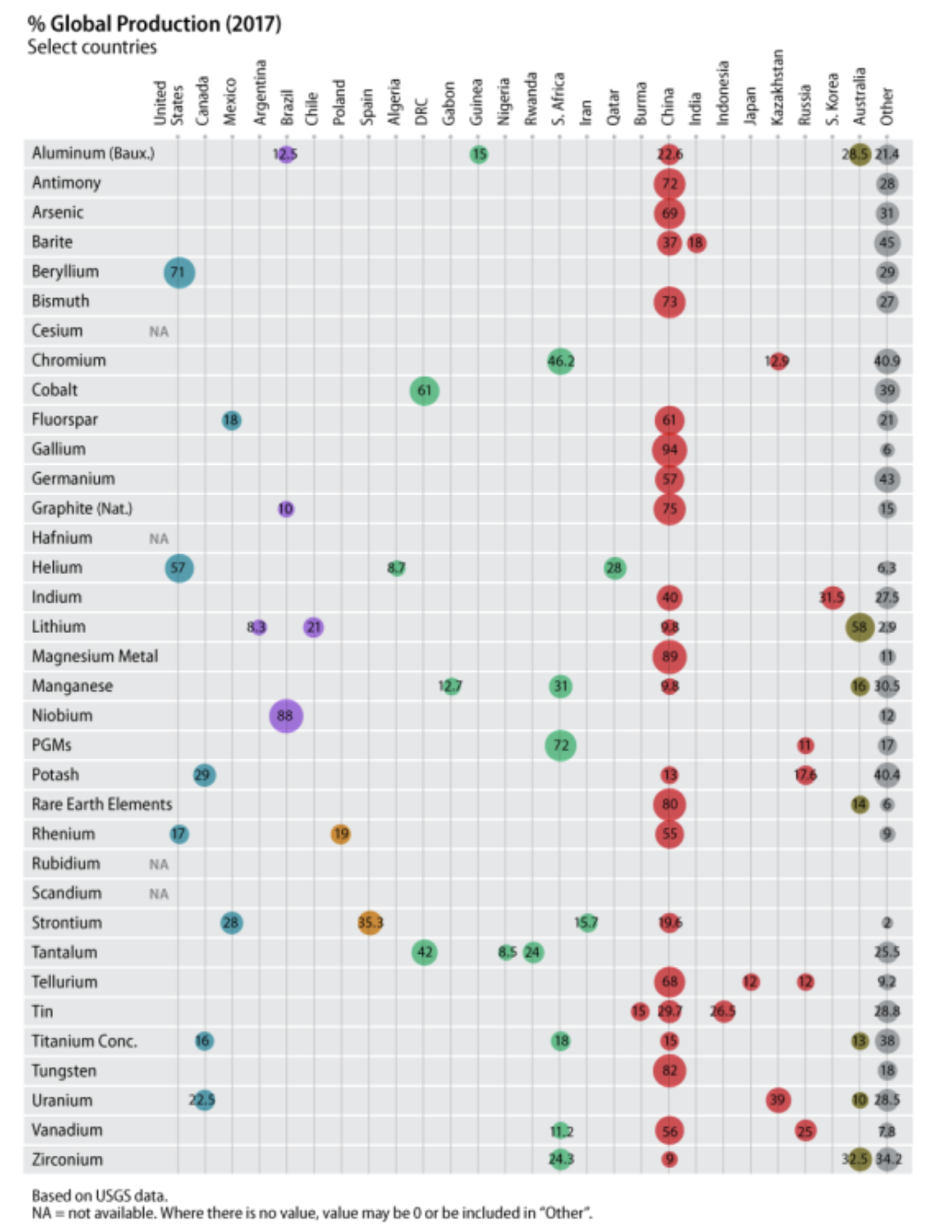

Laut dem USGS Mineral Commodity Summaries Report 2019 rangierte China als Nummer eins unter den Produzenten von 16 Mineralien und Metallen, die als kritisch eingestuft wurden. Obwohl es in China keine einzigen Monopolproduzenten gibt, ist China als Nation ein monopolarmer Produzent von Yttrium (99%), Gallium (94%), Magnesiummetall (87%), Wolfram (82%), Wismut (80%) und Seltenerdelementen (80%). China produziert auch etwa 60% oder mehr des weltweiten Graphits, Germaniums, Tellurs und Flussspat. Im Jahr 2017 hatten die Vereinigten Staaten keine Primärproduktion von 22 Mineralien und keine Nebenproduktproduktion von fünf Mineralien auf der Liste der kritischen Mineralien. Es gibt eine gewisse US-amerikanische Primärproduktion von neun Mineralien, und die Vereinigten Staaten sind ein führender Hersteller von Beryllium und Helium (siehe Tabelle 2, Abbildung 1).

China hatte Produktionsgewinne, die weit über dem Rest der Welt lagen. Im Jahr 2003 hatte China bereits die Produktion von Graphit, Indium, Magnesiumverbindungen, Magnesiummetall, REEs, Wolfram, Vanadium und Yttrium dominiert und verfestigte etwa ein Jahrzehnt später seinen Produktionsstatus als Nummer eins. Chinesische Produzenten streben nicht nur danach, ihre Produktionskapazitäten im eigenen Land zu erweitern, sondern auch weiterhin langfristige Lieferverträge auszuhandeln oder Eigenkapitalpartnerschaften auf der ganzen Welt einzugehen, insbesondere in Afrika (Kobalt und Tantal), Australien (Lithium) und Südamerika (Lithium).

Die dominierende Produktionsregion für Chrom, Mangan, Platingruppenmetalle, Tantal und Kobalt ist das südliche Afrika. Brasilien produziert 88% des weltweiten Niobiums, und Australien macht 58% der weltweiten Lithiumproduktion aus, so USGS-Daten. Nach USGS-Daten gehören zu den kritischen Mineralien, die von einem einzigen Förderland dominiert werden: Niob aus Brasilien, Kobalt aus der Demokratischen Republik Kongo (DRK), Platingruppenmetalle aus Südafrika, REEs (einschließlich Yttrium) und Wolfram aus China.

Produktion von Mineralien und Mineralrohstoffpotenzialen auf dem Land des Bundes

Aktuelle Informationen zur Mineralienproduktion auf Bundesland sind beim DOI nicht verfügbar. Das Government Accountability Office (GAO) stellte in einem Bericht aus dem Jahr 2008 fest, dass das DOI nicht befugt ist, Informationen von Minenbetreibern über die Menge der produzierten Mineralien oder die Menge der Mineralreserven auf öffentlichen Flächen zu sammeln, und es gibt keine Verpflichtung für Betreiber, Produktionsinformationen an die Bundesregierung zu melden.

Frühere DOI50- und GAO51-Berichte, die in den frühen 90er Jahren abgeschlossen wurden, berichteten jedoch, dass Gold, Kupfer, Silber, Molybdän und Blei die fünf dominanten Mineralien waren, die auf Bundesländern nach dem General Mining Law von 1872 (30 U.S.C. §§21-54) gefördert wurden. Derzeit ist die überwiegende Mehrheit der Bergbauaktivitäten auf Bundesland für Gold in Nevada, basierend auf früheren DOI-Informationen. Der DOI-Bericht zeigte auch, dass die Mineralienproduktion der Bundesländer etwa 6% des Wertes aller in den Vereinigten Staaten produzierten Mineralien ausmachte. Es besteht Unsicherheit darüber, wie viel Mineralien in föderalen Gebieten produziert werden. Die meisten als kritisch eingestuften Mineralien sind nach dem General Mining Law von 1872 auf Bundesländern der USA lokalisierbar; umfassende Informationen darüber, welche Mineralien sich auf Bundesländern befinden und produziert werden, sind unvollständig. Eine offene Frage ist, inwieweit ein kritisches Potenzial an Mineralressourcen auf Bundesland besteht. Bis mehr durch Mineralressourcenbewertungen von Bundesflächen bekannt ist, wird es schwierig sein, die Auswirkungen der Öffnung von Bundesflächen für die Entwicklung zu bestimmen, die nun aus der Mineralienentwicklung herausgenommen wird.

Einige Befürworter des Bergbaus unterstützen die Entwicklung heimischer Lieferketten für kritische Mineralien. Andere Interessengruppen unterstützen ein diversifiziertes Portfolio zuverlässiger Lieferanten, insbesondere wenn ausländische Quellen wirtschaftlicher sind oder wenn die inländische Produktion (oder Herstellung) unwirtschaftlich, technisch nicht machbar oder ökologisch nicht akzeptabel ist.

Nebenproduktversorgung

Es gibt sechs kritische Mineralien, die als Nebenprodukte eingestuft werden: Indium, Tellur, Gallium, Germanium, Kobalt und Rhenium. Es gibt wichtige Unterschiede zwischen Hauptprodukt und Nebenproduktversorgung. Die Zufuhr von Nebenprodukten wird durch die Leistung des Hauptprodukts begrenzt. So darf beispielsweise die Menge an Indium, die in Zink gewonnen werden kann, nicht mehr sein als die Menge an Indium im Zinkerz. Da die Produktion des Hauptprodukts fortgesetzt wird, kann die Versorgung mit Nebenprodukten eingeschränkt sein, da ein höherer Preis des Nebenprodukts seine Versorgung nicht unmittelbar erhöht. Auch langfristig ist die Menge an Nebenprodukten, die wirtschaftlich aus dem Erz gewonnen werden kann, begrenzt. Das heißt, die Nebenproduktversorgung ist relativ unelastisch (d.h. reagiert nicht besonders auf Preiserhöhungen des Nebenprodukts). Bei Nebenprodukten ist es der Preis des Hauptprodukts, nicht das Nebenprodukt, das die Bemühungen um eine Angebotserhöhung stimuliert. Aber ein ausreichend hoher Nebenproduktpreis kann neue Technologien fördern, die eine bessere Rückgewinnung der Nebenprodukte aus dem Hauptprodukt ermöglichen. Es kann vorkommen, dass das Hauptproduktangebot mehr Nebenprodukte enthält, als zur Deckung der Nachfrage benötigt werden. In diesem Fall müssten die Nebenproduktverarbeitungsanlagen erweitert werden, damit die Kapazität der Nebenproduktverarbeitung nicht zu einem limitierenden Faktor bei der Nebenproduktversorgung wird.

Ein weiterer wichtiger Unterschied zwischen Nebenprodukt und Hauptprodukt besteht darin, dass nur die mit der Nebenproduktproduktion verbundenen Kosten die Nebenproduktversorgung beeinflussen. Gemeinsame Kosten (Kosten, die mit der Herstellung beider Produkte verbunden sind) werden vom Hauptprodukt getragen und beeinflussen die Lieferung der Nebenprodukte nicht. Nebenprodukte sind in der Regel zu niedrigeren Kosten erhältlich als das gleiche Produkt, das an anderer Stelle als Hauptprodukt hergestellt wird (z.B. würden REEs, die als Nebenprodukt von Eisenerz in China hergestellt werden, niedrigere Produktionskosten haben als REEs, die an anderer Stelle auf der Welt als Hauptprodukt hergestellt werden).

Nebenprodukte sind in der Regel keine Gratisprodukte, was bedeutet, dass mit ihrer Herstellung Kosten verbunden sind. Nebenprodukte können kostenlos sein, wenn zwei Bedingungen erfüllt sind:

(1) Die Herstellung des Hauptprodukts muss die Trennung des Nebenprodukts erfordern, und

(2) nach der Trennung ist keine weitere Verarbeitung des Nebenprodukts erforderlich.

Globale Mineralienproduktion

Tabelle 2 enthält Daten über die globale Produktion kritischer Mineralien und die führenden Produktionsländer. Die Daten zeigen, dass die Produktion für fast alle kritischen Mineralien seit 2000 zugenommen hat, von denen viele sich in der produzierten Menge verdoppelt (z.B. Chrom, Indium, Lithium, Mangan, Niob und Tantal) oder verdreifacht haben (z.B. Kobalt, Gallium und Tellur).

Tabelle 2. Kritische Mineralien: Globale Produktion und führende Produzenten, ausgewählte Jahre

(Daten in Tonnen (mt) oder Millionen Tonnen (mt), sofern nicht anders angegeben)

| Mineral | Global Production | Leading Producers in 2017 |

Comments | |||

| 2000 | 2010 | 2017 | ||||

| Aluminum (bauxite) | 135.0 m mt | 209.0 m mt | 309 m mt | Australia (28.5%), China (22.6), Brazil (12.5%), Guinea (15%), Others (21.4%) |

No bauxite produced in the United States | |

| Antimony | 118,000 mt | 167,000 mt | 137,000 mt | China (72%), Others (28%) | Relatively little U.S. production; none reported in 2017 | |

| Arsenic | 33,900 mt | 52,800 mt | 34,600 mt | China (69%), Others (31%) | No U.S. production | |

| Barite | 6.2 m mt | 7.85 m mt | 8.7 m mt | China (37%), India (18%), Others (45%) |

No U.S. production | |

| Beryllium | 280 mt | 205 mt | 210 mt | U.S. (71%), Others (29%) | U.S. is a net exporter | |

| Bismuth | 5,880 mt | 8,900 mt | 17,100 mt | China (73%), Others (27%) | No U.S. production | |

| Cesium | NA | NA | NA | NA | No U.S. production | |

| Chromium | 14.4 m mt | 23.7 m mt | 30.2 m mt | South Africa (46.2%), Kazakhstan (12.9%), Others (40.9%) | No U.S. production | |

| Cobalt | 33,300 mt | 89,500 mt | 120 m mt | DRC (61%), Others (39%) | Some U.S. production as byproduct of copper | |

| Fluorspar | 4.5 m mt | 6.0 m mt | 5.7 m mt | China (61%), Mexico (18%), Others (21%) |

No U.S. production | |

| Gallium | 100,000 kg | 182,000 kg | 320,000 kg | China (94%), Others (6%) | Small amount of low-grade gallium as a U.S. byproduct | |

| Germanium | 71,000 kg | 118,000 kg | 106,000 kg | China (57%), Others (43%) | Small amount of U.S. production as byproduct of zinc ore | |

| Graphite (Natural) | 571,000 mt | 925,000 mt | 897,000 mt | China (75%), Brazil (10%), Others (15%) | No U.S. production | |

| Hafnium | NA | NA | NA | NA | See zirconium | |

| Helium | 98 million cubic meters (mcm) | 75 mcm | 160 mcm | U.S. (57%), Qatar (28%), Algeria (8.7%), Others (6.3%) | U.S. is a leading producer | |

| Indium | 335 mt | 609 mt | 714 mt | China (40%), South Korea (31.5%), Others (27.5%) |

Data is for refinery production | |

| Lithium | 14,000 mt | 28,100 mt | 38,000 mt | Australia (58%),

Chile (21%), China (9.8%), Argentina (8.3%), Others (2.9%) |

Some U.S. production | |

| Magnesium Metal | 368,000 mt | 757,000 mt | 1.1 m mt | China (89%), Others (11%) | Some U.S. production | |

| Manganese | 7.28 m mt | 13.9 m mt | 17.3 m mt | South Africa (31%), Australia (16%), Gabon (12.7%), China (9.8%), Others (30.5%) | No U.S. production | |

| Niobium | 32,600 mt | 62,900 mt | 69,100 mt | Brazil (88%), Others (12%) | No U.S. production | |

| Platinum | 155,000 kg | 192,000 kg | 199,000 kg | South Africa (72%), Russia (11%) | The data in this row represents platinum only. Palladium production of 225,000 kg is split between two major producers – South Africa (39%) and Russia (38%). Small amount of U.S. production | |

| Potash | 25.3 m mt | 33.7 m mt | 41.4 m mt | Canada (29%), Russia (17.6%), China (13%), Others (40.4%) | Relatively little U.S. production (roughly 1%) | |

| Rare Earth Elements | 83,500 mt | 133,000 mt | 132,000 mt | China (80%), Australia (14%), Others (6%) | No production in 2017. The USGS estimates U.S. production to be around 15,000 mt in 2018. | |

| Rhenium | 28,400 kg | 47,200 kg | 51,600 kg | China (55%), Poland (19%), U.S. (17%), Others (9%) | Relatively small amount of U.S. production as byproduct of copper recovery | |

| Rubidium | NA | NA | NA | NA | No U.S. production | |

| Scandium | NA | NA | NA | NA | No U.S. production | |

| Strontium | 520,000 mt | 405,000 mt | 255,000 mt | Spain (35.3%), Mexico (28%), China (19.6%), Iran (15.7%) | No U.S. production | |

| Tantalum | 836 mt | 681 mt | 1,810 mt | DRC (42%), Rwanda (24%), Nigeria (8.5%), Others (25.5%) | No U.S. production | |

| Tellurium | 125 mt | NA | 470 mt | China (68%), Japan and Russia about 12% each, Others (9.2%) |

Some U.S. production as byproduct of copper and lead recovery | |

| Tin | 238,000 mt | 256,000 mt | 313,000 mt | China (29.7%), Indonesia (26.5%), Burma (15%), Others (28.8%) | No U.S. production | |

| Titanium | 4.3 m mt | 6.4 m mt | 5.5 m mt | South Africa (18%), China (15%), Canada (16%), Australia (13%) |

Relatively small amount of U.S. production | |

| Tungsten | 37,400 mt | 68,800 mt | 82,100 mt | China (82%), Others (18%) | No U.S. production | |

| Uranium | NA | 1,506 mt | 1,021 mt | Kazakhstan (39%, Canada (22.5%), Australia (10%) | Some U.S. production | |

| Vanadium | 43,000 mt | 57,600 mt | 71,200 mt | China (56%), Russia (25%), South Africa (11.2%) |

No U.S. production | |

| Zirconium | 1.04 m mt | 1.25 m mt | 1.55 m mt | Australia (32.5%), South Africa (24.3%), China (9%), Others (34.2%) |

Some U.S. production | |

Quelle: USGS, Mineral Commodity Summaries, 2019. Daten über Uran von der Energy Information Administration.

Anmerkungen: kg = Kilogramm; NA = nicht verfügbar. DRK = Demokratische Republik Kongo; USA = Vereinigte Staaten.

Die Tabelle verwendet 2017 Daten aus dem Bericht USGS Mineral Commodity Summaries, 2019, da der Bericht Ist-Daten für 2017 und nur geschätzte Daten für 2018 enthält.

Einige Länder können als führende Produzenten aufgeführt sein, sind aber nicht als führende Reservehalter desselben Minerals in Tabelle 4 aufgeführt.

Abbildung 1. Kritische Mineralien: Globale Produktion (2017)

Quelle: Von CRS erstellte Abbildung auf der Grundlage von USGS Mineral Commodity Summaries, 2019.

Notizen: Farbcodes: Blau = Nordamerika; Lila = Südamerika; Orange = Europa; Grün = Afrika &Naher Osten; Rot = Asien und Russland; Dunkelgrün = Australien; und Grau = Andere Länder, die in den vorherigen Spalten nicht ausdrücklich erwähnt werden.

Sekundäre Wiederaufbereitung kritischer Mineralien in den Vereinigten Staaten

Die sekundäre Verwertung kann aus Abfallprodukten während der Metallraffination und -herstellung oder aus verworfenen Endprodukten erfolgen. Wie in Tabelle 3 dargestellt, gibt es in den Vereinigten Staaten derzeit für viele (aber nicht alle) der kritischen Mineralien mit hoher Nettoimportabhängigkeit wenig bis keine Produktion oder Reserven und wenig bis keine sekundäre Erholung.

In den Vereinigten Staaten gibt es eine bedeutende Menge an sekundärer Rückgewinnung von neun kritischen Mineralien gemäß den USGS Mineral Commodity Summaries: Aluminium, Chrom, Kobalt, Gallium, Indium, Magnesiummetall, Platingruppenmetalle, Zinn und Titan. Während die Kapazität der USA für die sekundäre Rückgewinnung von Metallen und anderen Materialien zwischen 1997 und 2016 nicht stark gewachsen ist, schwanken die Rückgewinnungsraten jährlich. Stahl ist das am häufigsten recycelte Material in den Vereinigten Staaten. Für ausgewählte Metalle wie Stahl, Kupfer, Aluminium, Kobalt und Chrom gibt es gut ausgebaute Infrastrukturen für Alt- und Neuschrott. Für viele andere Metalle wie Mangan, Seltene Erden und Niob findet in den Vereinigten Staaten kaum ein Recycling statt, weil es wirtschaftlich oder technisch nicht tragfähig ist. Länder in der Europäischen Union, Japan und Südkorea verstärken ihre Bemühungen um eine sekundäre Erholung, da Schwellenländer (z.B. China und Indien) einen besseren Zugang zu Primärmaterialien anstreben.

Die Menge der meisten Metalle und Materialien, die für das Recycling zur Verfügung stehen, wird wahrscheinlich weiterhin einen Bruchteil der Nachfrage decken, insbesondere wenn die Nachfrage steigt. Die Verfügbarkeitsrate (d.h. basierend auf der Nutzungsdauer des Produkts) begrenzt die Recyclingfähigkeit. Laut National Research Council ist das Haupthindernis für die sekundäre Erholung in den Vereinigten Staaten das Fehlen klarer Richtlinien und Programme auf allen Regierungsebenen, um die Rückgewinnung von Materialien zu unterstützen. Ohne ein nationales Mandat zeigt der Bericht des National Research Council, dass die staatlichen und lokalen Regierungen wahrscheinlich ein „Patchwork“ von Programmen und Richtlinien fortsetzen werden.

Tabelle 3 veranschaulicht den Punkt, dass es in den Vereinigten Staaten nur sehr wenige sekundäre Rückgewinnung kritischer Mineralien und Metalle gibt. Die Daten könnten darauf hinweisen, dass es an der Infrastruktur für die sekundäre Rückgewinnung kritischer Mineralien und Metalle mangelt. Wirtschaftliche und technologische Faktoren müssen auch dahingehend bewertet werden, ob der Nutzen die Kosten für die Rückgewinnung bestimmter Materialien überwiegen, insbesondere die geringen Mengen an kritischen Mineralien, die für die sekundäre Rückgewinnung (aus Produktionsabfällen oder Endprodukten) zur Verfügung stehen können. Zusätzliche Forschung und Entwicklung kann erforderlich sein, um festzustellen, ob die sekundäre Gewinnung der am stärksten importabhängigen Mineralien erhöht werden kann, um die Importabhängigkeit der USA zu verringern.

Im Jahr 2018 berichtet das USGS, dass die Recyclingquote für Basismetalle und Edelmetalle sehr unterschiedlich sind. So lagen die Recyclingquoten beispielsweise bei 28% für Aluminium, 35% für Kupfer, 52% für Nickel, 18% für Silber und 25% für Zink. Im Jahr 2014 wurde Stahl in der Automobilindustrie zu 106% recycelt – mehr Stahl als für die heimische Fertigung verwendet wurde. Die Recyclingquote von Stahl liegt bei 90% für stahlhaltige Geräte und 67% für Stahldosen.

Tabelle 3. U.S. Sekundäre Rückgewinnung kritischer Mineralien, 2017

| Mineral | Secondary Recovery as % of U.S. Apparent Consumption (unless otherwise noted) |

Comments |

| Aluminum | 28% | |

| Antimony | Unknown | Majority of U.S. supply is from secondary sources |

| Arsenic | None reported | |

| Barite | None reported | |

| Beryllium | 20%-25% | |

| Bismuth | <5% | Both old and new scrap |

| Cesium | Unknown | Some formate brines reprocessed |

| Chromium | 29% | |

| Cobalt | 29% | No primary production; secondary recovery of purchased scrap |

| Fluorspar | Unknown | Very little |

| Gallium | Unknown | No old scrap, significant new scrap recovered |

| Germanium | NA | About 30% worldwide |

| Graphite | Unknown | Not much because of raw material abundance |

| Hafnium | Negligible | |

| Helium | NA | Very little |

| Indium | Significant domestic recycling but amount not known |

On a global scale, secondary production greater than primary production |

| Lithium | Very little | DOE grant was awarded in 2009 for a recycling facility. A U.S. recycling facility for lithium-ion vehicle batteries opened in 2015. |

| Magnesium metal | 120,000 tons | Old and new scrap |

| Manganese | Negligible | |

| Niobium | none reported | May be as high as 20% according to USGS. |

| Platinum | Known for platinum only |

120,000 kilograms of platinum group metals recovered globally from old and new scrap |

| Potash | None | |

| REEs | Very little | |

| Rhenium | Some | |

| Rubidium | None | |

| Scandium | None | |

| Strontium | None | |

| Tantalum | New scrap recovered but amount unknown |

May be as much as 10% according to USGS. |

| Tellurium | Very little | |

| Tin | 25% | 12,300 tons, mostly old scrap |

| Titanium | 69,600 tons scrap metal | |

| Tungsten | NA | Old and new scrap |

| Uranium | NA | |

| Vanadium | NA | Significant amount from spent chemical process catalysts |

| Zirconium | Some |

Quelle: USGS Mineralrohstoffzusammenfassungen, 2019.

Notizen: NA = nicht verfügbar. Unbekannt = keine vom USGS gemeldeten Daten. Die Tabelle verwendet die Daten für 2017 aus dem Bericht USGS Mineral Commodity Summaries, 2019, da die Zusammenfassungen USGS 2019 Ist-Daten für 2017 und nur geschätzte Daten für 2018 liefern.

Reserven und Ressourcen

Es wird unterschieden zwischen dem, was bei der Verwendung der Begriffe Reserven und Ressourcen im Zusammenhang mit Mineralien beschrieben wird. Reserven sind Mengen an mineralischen Ressourcen, die voraussichtlich ab einem bestimmten Zeitpunkt aus bekannten Lagerstätten gewonnen werden. Alle Schätzungen der Reserven sind mit einem gewissen Maß an Unsicherheit behaftet. Bewährte Reserven bezeichnen die Mengen an Mineralien, die mit hinreichender Sicherheit aus bekannten Lagerstätten unter den derzeitigen wirtschaftlichen Bedingungen, Betriebsmethoden und staatlichen Vorschriften wirtschaftlich gewonnen werden können. Die aktuellen wirtschaftlichen Bedingungen beinhalten die zum Zeitpunkt der Schätzung gültigen Preise und Kosten. Die Schätzungen der nachgewiesenen Reserven beinhalten keine Aufwertung der Reserven.

Ressourcen sind Konzentrationen in der Erdkruste von natürlich vorkommenden Mineralien, die möglicherweise entdeckt und wiedergewonnen werden können. Unentdeckte technisch verwertbare Ressourcen sind Mineralien, die als Folge natürlicher Mittel oder anderer sekundärer Verwertungsmethoden, jedoch ohne Rücksicht auf die wirtschaftliche Lebensfähigkeit, gewonnen werden können. Sie befinden sich überwiegend außerhalb bekannter Lagerstätten.

Kritische Mineralreserven und Ressourcen der USA

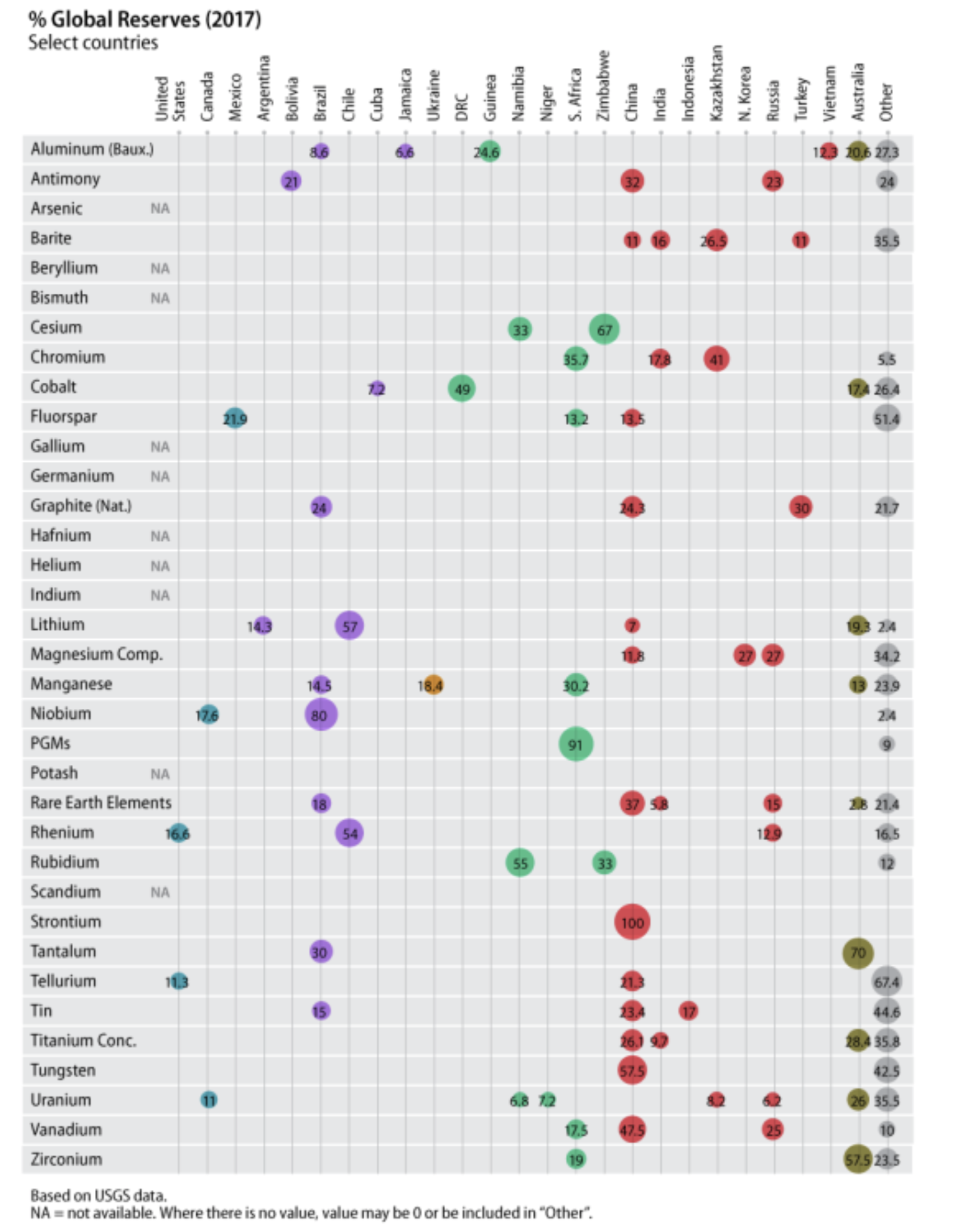

Was die Reserven betrifft, so führt das USGS in allen 35 kritischen Mineralien nur wenige bis keine Reserven auf, mit Ausnahme von Helium und Beryllium und einem erheblichen Ressourcenpotenzial nur in Wolfram, Lithium, Vanadium, Uran, und Seltene Erden. Von den 14 kritischen Mineralien, die als 100% importabhängig aufgeführt sind, listet die USGS einige Reserven für zwei auf: REEs und Vanadium (siehe Tabelle 4 und Abbildung 2).

Was die Ressourcen betrifft, so identifiziert USGS ein gewisses Ressourcenpotenzial für Cäsium, Mangan und Niob. Es gibt Nebenproduktressourcen von Kobalt, Germanium, Tellur und Rhenium, die mit Hauptprodukten wie Kupfer, Zink und Bauxit verbunden sind (siehe Tabelle 4). Das USGS ist unsicher über die US- und globalen Reserven mehrerer kritischer Mineralien, da nach dem USGS.60 nicht genügend Daten verfügbar sind.

Globale kritische Mineralreserven und Ressourcen

Laut USGS gibt es auf globaler Ebene ein erhebliches oder reichlich vorhandenes Ressourcenpotenzial für die kritischen Mineralien, für die die Agentur Daten hat, nämlich einige, aber nicht alle der kritischen Mineralien. Das globale Ressourcenpotenzial ist für Wismut, Cäsium, Germanium, Indium und Tellur entweder unbekannt oder ungewiss. Der größte Teil des Germaniums, des Indiums und des Tellurs wird als Nebenprodukt bei der Herstellung von Basismetallen gewonnen.

China ist weltweit führend in sieben kritischen Mineralien, darunter Antimon, REEs, Strontium, Tellur, Zinn, Wolfram und Vanadium (siehe Tabelle 4). China gehört bei Schwerspat, Flussspat, Graphit, Magnesiumverbindungen und Titan zu den drei führenden Reservehaltern.

Tabelle 4 enthält verfügbare Informationen über die globalen Ressourcen an kritischen Mineralien sowie Informationen über die Größe der Reserven. Abbildung 2 gibt Aufschluss über die regionale Verteilung der Reserven.

Tabelle 4. Kritische Mineralien: Globale Ressourcen und Reserven, 2017

(Angaben in Tonnen, sofern nicht anders angegeben)

| Mineral | Resources | Reserves | Leading Reserve Holders by Country |

Comments |

| Aluminum (Bauxite) |

Abundant global resources; U.S. resources not significant | 30 b mt | Guinea (24.6%), Australia (20.6%), Vietnam (12.3%), Brazil (8.6%), Jamaica (6.6%) | China has 3% of reserves but produces almost 23% of bauxite. |

| Antimony | Some resource potential in Alaska, Montana and Idaho. Principal global resources in Australia, Bolivia, China and Mexico | 1.5 b mt | China (32%), Russia (23%), Bolivia (21%) | The United States has about 4% of global reserves |

| Arsenic | Unknown | NA | NA | No U.S. reserves; world reserves unavailable but estimated at about 20x current global production. |

| Barite | 2 billion tons worldwide; significant U.S. resources | 320 m mt | Kazakhstan (26.5%), India (16%), China (11%), Turkey (11%), Others (35.5%) | No U.S. reserves |

| Beryllium | 60% of world’s estimated100,000 mt of resources in the U.S. | NA | NA | |

| Bismuth | NA | NA | NA | No U.S. reserves |

| Cesium | Some U.S. resource potential, world resources unknown | 90,000 mt | Zimbabwe (67%), Namibia (33%) |

No U.S. reserves |

| Chromium | Small U.S. resources

Significant world resources |

560 m mt | Kazakhstan (41%), South Africa (35.7%), India (17.8%), Others (5.5%) |

|

| Cobalt | Small U.S. resources

25 m mt terrestrial; 120 m mt seabed nodules |

6.9 b mt | DRC (49%), Australia (17.4%), Cuba (7.2%), Others (26.4%) | |

| Fluorspar | 500 million tons worldwide; significant resources in phosphate rock in the United States | 310 m mt | Mexico (21.9%), China (13.5%), South Africa (13.2%), Others (51.4%) | No stand-alone U.S. reserves, but significant amounts contained in phosphate rock |

| Gallium | Significant resources worldwide in bauxite and zinc but only 10% recovered; sub-economic resources in the U.S. contained in bauxite | NA | Unknown | |

| Germanium | Uncertain | NA | Unknown | |

| Graphite | >800 m mt inferred resources. Small U.S. resources | 300 m mt | Turkey (30%), China (24.3%), Brazil (24%), Others (21.7%) | |

| Hafnium | NA | NA | NA | |

| Helium | 20,600 million cubic meters in the United States | NA | U.S., Algeria, Russia | U.S. is a world leader in reserves with 3,900 million cubic meters |

| Indium | NA | NA | NA | NA |

| Lithium | 47 m mt globally;

6.9 m mt in the United States |

14 m mt | Chile (57%), Australia (19.3%), Argentina (14.3%) China (7%), Others (2.4%) | Small U.S. reserves but significant resources |

| Magnesium compounds | Billions of tons worldwide | 8.5 b mt | Russia (27%), North Korea (27%), China (11.8%), Others (34.2%) | |

| Manganese | Low grade resources in the United States;

78% of global resources in South Africa |

760 m mt | South Africa (30.2%), Ukraine (18.4%), Brazil (14.5%), Australia (13%), Others (23.9%) | |

| Niobium | Resources more than adequate supply to meet global demand;

Low grade resources in the U.S. |

9.1 m mt | Brazil (80%), Canada (17.6%), Others (2.4%) | |

| Platinum Group Metals | 100 million kilograms | 69,000 mt | South Africa (91%) | Some U.S. reserves. Most of the world’s resources are in South Africa |

| Potash | 7 billion tons in the United States, 250 b mt worldwide | NA | Canada, Belarus, Russia | USGS did not report total world reserves |

| Rare Earth Elements | Abundant but not always in minable concentrations; significant resources in the United States | 120 m mt | China (37%), Brazil (18%), Russia (15%), India (5.8%), Australia (2.8%) | Some U.S. reserves |

| Rhenium | Significant U.S. and world resources | 2,400 mt | Chile (54%), United States (16.6%), Russia (12.9%), Others (16.5%) | |

| Rubidium | Significant world resources | 90,000 mt | Namibia (55%), Zimbabwe (33%), Others (12%) |

|

| Scandium | Abundant world resources | Unknown | ||

| Strontium | About 1 billion tons | 6.8 b mt | China (percent of total unknown) | USGS did not report reserve data for other countries |

| Tantalum | Some resources in the U.S. | >110,000 mt | Australia (70%), Brazil (30%) | Data unavailable for other countries, even though 80% of production is in Africa |

| Tellurium | NA | 31,000 mt | China (21.3%), United States (11.3%), Others (67.4%) | Some U.S. reserves contained in copper and lead ores |

| Tin | Abundant worldwide; some resources in the U.S., mostly in Alaska | 4.7 m mt | China (23.4%), Indonesia 17%), Brazil (15%), Others (44.6%) | No U.S. reserves reported |

| Titanium | 2 billion mt of titanium mineral concentrate worldwide | 880 m mt | Australia (28.4%), China (26.1%), India 9.7%), Others (35.8%) | Data in this row does not include rutile (a related mineral). Small amount of U.S. reserves |

| Tungsten | Abundant global resources; the United States has significant tungsten resources | 3.2 m mt | China (57.5%), Others(42.5%) | |

| Uranium | 7,641,600 tons worldwide | 4.4 m mt | Australia (26%), Canada (11%) Kazakhstan (8.2%), Niger (7.2%), Namibia (6.8%), Russia (6.2%) | |

| Vanadium | 63 million tons worldwide; significant resources in the United States | 20 m mt | China (47.5%), Russia (25%), South Africa (17.5%), Others (10%) | Small U.S. reserves |

| Zirconium | Substantial zirconium resources as part of titanium and phosphate rock | 73 m mt | Australia (57.5%), South Africa (19%), Others (23.5%) |

Quelle: USGS, Mineral Commodity Summaries, 2019. Daten über Uran von der Energy Information Administration, 2018 Domestic Uran Production Report, Mai 2019.

Anmerkungen: mt = Tonnen; m mt = Millionen Tonnen; kg = Kilogramm; b mt = Milliarden Tonnen; NA = nicht verfügbar.

Abbildung 2. Kritische Mineralien: Globale Reserven (2017)

Quelle: Abbildung, die von CRS auf der Grundlage von USGS-Daten erstellt wurde, Mineral Commodity Summaries, 2019.

Hinweis: Farbcodes: Blau = Nordamerika; Lila = Südamerika; Orange = Europa; Grün = Afrika; Rot = Asien und Russland; Dunkelgrün = Australien; und Grau = Andere Länder, die in den vorherigen Spalten nicht ausdrücklich erwähnt werden. USGS meldet Strontium-Reservedaten nur für China.

Mineralienerkundung

Die Ausgaben für die Exploration von Mineralien in den Vereinigten Staaten sind seit 2001 gestiegen. Die Vereinigten Staaten haben zwischen 1997 und 2017 etwa 8% des jährlichen Explorationsbudgets für Mineralien weltweit aufrechterhalten. Im Jahr 2017 lagen diese Ausgaben in den Vereinigten Staaten bei 225 Explorationsstandorten (von 2.317 Explorationsstandorten weltweit); 41% der US-Standorte befanden sich in Nevada, 14% in Alaska und 11% in Arizona. Es kann viele Jahre dauern, bis Minenunternehmen eine wirtschaftliche Lagerstätte gefunden und in die Produktion gebracht haben. Daher ist es für die Industrie wichtig, Mineralprojekte im Explorationsentwicklungsprozess zu halten.

Im Allgemeinen konzentriert sich die Mineralexploration in den Vereinigten Staaten weiterhin auf einige wenige Mineralien, von denen die meisten nicht als kritisch eingestuft werden. Die Explorationsaktivitäten in den westlichen Staaten erstrecken sich hauptsächlich auf Gold, Kupfer, Molybdän, Silber, Wolfram und Uran. Es hatte sich ein gewisses Interesse am Ausbau der Quarzsandaktivitäten in Nevada, an der Entwicklung eines Kupfer-Kobalt-Gold-Projekts in Idaho auf Forest-Service-Land, und an der Thoriumproduktion auf Bundesland entlang der Grenze zwischen Idaho und Montana ergeben.

Kanada ist weltweit führend bei den aktivsten Explorationsstandorten, hauptsächlich für Gold und Basismetalle (über 500 Standorte), gefolgt von Australien (über 500 Standorte) mit Investitionen vor allem in Gold, Basismetalle und Uran.

Standorte und Mineralien in der Erforschung

Die Standorte und Mineralien, die untersucht werden, können bestimmen, wie kritisch die Minerallieferketten sind oder sich entwickeln können. Diese Lieferketten haben Relevanz für verschiedene politische Fragen, einschließlich der Frage, was ist die langfristige Investitionsstrategie in den Vereinigten Staaten, um Mineralgewinnung und nachgelagerte Metall- und Produktionskapazitäten zu entwickeln; und, wenn der Schwerpunkt auf dem Aufbau einer zuverlässigen Lieferkette liegt, welcher Teil dieser Lieferkette ist sinnvoll, sich in den Vereinigten Staaten zu entwickeln?

Es gab kürzlich neue Ergänzungen zur jährlichen USGS Mineralexplorationsprüfung. Daten über Lithium, Niob, Seltene Erden und Wolfram sind nun enthalten. Seit 2014 werden Daten für andere Mineralien wie Scandium, Vanadium und Yttrium gesammelt.

In der großen globalen Forschungsgeschichte geht es um Lithium. Im Jahr 2016 stiegen die weltweiten Explorationskosten für Lithium, Kobalt und Gold deutlich an. Die Ausgaben für die Lithium-Exploration haben sich seit 2015 vervierfacht, und die aktiven Explorationsstandorte stiegen von 56 im Jahr 2012 auf 167 Standorte im Jahr 2017. So stiegen die Ausgaben für die Lithiumexploration von 22 Millionen Dollar im Jahr 2015 auf 128 Millionen Dollar im Jahr 2017, da die Zahl der Lithiumexplorationsunternehmen von 23 im Jahr 2015 auf 125 im Jahr 2017 stieg. Der Preis für Lithium stieg von 2007 bis 2016 um mehr als 150% und liegt 83% über dem 10-Jahres-Durchschnitt. Die Anzahl der Kobaltsorten stieg seit 2016 um 121%.

In den Vereinigten Staaten bleibt Gold 2017 bei der Anzahl der Explorationsstandorte an der Spitze (47%), gefolgt von Kupfer (12%) und dann Lithium mit 7% der Standorte. USGS stellte fest, dass in den Vereinigten Staaten weiterhin Interesse an Graphit, REEs und Wolfram besteht, aber die bemerkenswertesten Standorte befinden sich in der Goldexploration. Insgesamt 54% der in den Vereinigten Staaten aktiv erforschten Standorte sind für Gold und Silber und 22% für Basismetalle. Weltweit machen Gold oder Silber 84% der aktiv erkundeten Standorte aus.

Die USGS berichteten, dass die Vereinigten Staaten in den letzten 10 Jahren etwa 7% bis 8% des gesamten globalen Explorationsbudgets ausmachten (etwa 611 Millionen Dollar im Jahr 2017). Die jährliche Überprüfung ist jedoch nicht gerade ein Ländervergleich, da das USGS Regionen wie Lateinamerika und Afrika für den Vergleich mit einzelnen Ländern wie Kanada, Australien und den USA verwendet. Das auf US-Mineralvorkommen ausgerichtete Explorationsbudget liegt über dem von China (5%), Russland (4%) und vielen Ländern Lateinamerikas.

Lateinamerika zieht mit 2,4 Milliarden Dollar die meisten Explorations-Dollar an, die meisten davon für Gold und Silber (58%), gefolgt von Basismetallen mit 22% der Explorationsausgaben. Chile hat die meisten Investitionen in Lateinamerika getätigt, gefolgt von Peru. In Lateinamerika befinden sich 70% der weltweit bekannten Lithium-Lagerstätten, bekannt als das „Lithium-Dreieck“, bestehend aus Chile, Argentinien und Bolivien. In Argentinien machen Lithium-Explorationsstätten 44% der Explorationsausgaben aus, gefolgt von Gold/Silber mit 42% und Kupfer mit 9%. Lithium wird in Chile am meisten entwickelt, da es über eine hervorragende Infrastruktur für den Bergbau verfügt. Die meisten Explorationsprojekte in Chile betreffen Kupfer (49%) und Gold (29%).

Auch in Australien hat sich die Lithium-Exploration verbessert. China investierte 2016 650 Millionen Dollar (in US-Dollar) in Australien und suchte nach Lithium und Gold, vor allem. Da die Erzgehalte an bekannten Reservestandorten abnehmen, suchen viele Explorationsfirmen nach hochwertigen Vorkommen in abgelegenen Gebieten, einschließlich des Meeresbodens.

Nachfrage: Kritische Mineralienverwendung und US-Importabhängigkeit

Nachfrage nach kritischen Mineralien

Die Nachfrage nach mineralischen Rohstoffen ist eine abgeleitete Nachfrage, die sich von der Konsumgüternachfrage unterscheidet. Mineralien werden als Input für die Produktion von Waren und Dienstleistungen verwendet. So ergibt sich die Nachfrage nach Seltenerdelementen beispielsweise aus der Herstellung ihrer Endprodukte oder deren Verwendung, wie Flachbildschirme, Automobile oder Katalysatoren. Infolgedessen hängt die Nachfrage nach kritischen Mineralien von der Stärke der Nachfrage der Endprodukte ab, für die sie Einsatzstoffe sind. Eine Zunahme der Nachfrage nach dem Endprodukt wird zu einer Zunahme der Nachfrage nach kritischen Mineralien (oder deren Ersatzstoffen) führen.

Bei der abgeleiteten Nachfrage hängt das Ausmaß, in dem die Menge eines Materials sinkt, bei steigenden Mineral- und Metallpreisen weitgehend davon ab, inwieweit sein Preisanstieg an den Endverbraucher weitergegeben werden kann, sowie vom Anteil des Mineral/Metall-Rohstoffs am Endproduktpreis. Das heißt, es kann von der Menge an kritischem Mineral oder Metall abhängen, die pro Produktionseinheit verwendet wird. Die wichtigsten Variablen, die das Wachstum der Konsumgüternachfrage bestimmen, sind Preis- und Einkommenswachstum.

U.S. und globale Nachfrage

Die Nachfrage in den USA ist bei einigen kritischen Mineralien zurückgegangen, bei anderen ist die Nachfrage gestiegen, aber nicht so stark (relativ gesehen) wie die Zunahme des globalen Angebots. So sank der Verbrauch in den letzten 20 Jahren unter anderem für Aluminium, Chrom, Mangan, Platingruppenmetalle, Seltene Erden, Titan und Tantal, und die Nachfrage nach Lithium, Germanium und Graphit stieg langsam an. Nur für Tellur, Niob und Indium verzeichneten die Vereinigten Staaten ein schnelles Nachfragewachstum (im Verhältnis zum Angebot). Zu den Nachfragetreibern für kritische Mineralien in den letzten Jahrzehnten gehören Permanentmagnete mit REEs, Batterien mit Kobalt und Lithium, Autos und Elektronik mit Tantal und Niob sowie Vanadium für die Stahlerzeugung.

Globale Bedarfsdaten für jedes der als kritisch eingestuften Mineralien waren zum Zeitpunkt dieses Schreibens nicht verfügbar. Globale Nachfragedaten könnten mehr Aufschluss darüber geben, wo die Mineralien für die Metalllegierung, die Herstellung von Einzelteilen und Endprodukten verwendet werden. Verkörperte Metalle (solche, die als Endprodukte importiert werden) werden nicht als Nachfrage gezählt.

Viele kritische Mineralien (z.B. Mangan, Wolfram und Vanadium) werden für den Stahlbau und Infrastrukturprojekte wie Straßen, Wohnungen, Schienenwege und Stromnetze verwendet. Andere (z.B. REEs, Lithium, Indium, Tantal, Gallium und Germanium) werden bei der Herstellung hochwertiger Elektronikprodukte wie Laptops und Batterien, erneuerbare Energiesysteme und andere Konsumgüter wie Autos und Geräte verwendet (siehe Tabelle 5).

Nachfrage nach kritischen Mineralien in China

In China ist die Nachfrage nach kritischen Mineralien stark gestiegen. Chinas Nachfrage nach natürlichen Ressourcen stieg auf ein historisches Niveau und könnte auch bei einer sich abschwächenden Wirtschaft langfristig weiter steigen. In der jüngsten Vergangenheit war China der am schnellsten wachsende Markt für Niob und trug 2010 25 % zum weltweiten Niobverbrauch bei. Der Manganverbrauch stieg von rund 2.200 Tonnen (Mio. t) im Jahr 2003 auf rund 9.000 Tonnen im Jahr 2008. Chinas Bedarf an Vanadium entsprach dem der Stahlnachfrage und stieg von 2003 bis 2009 um 13 % jährlich. Im Allgemeinen wird sich die Vanadiumnachfrage in China von 2010 bis 2025 voraussichtlich verdoppeln, da sie weiterhin in der Stahlerzeugung eingesetzt wird (einschließlich neuer Anforderungen an die Stahlhärtung) und weil sie in neuen Batterietechnologien zur großflächigen Speicherung erneuerbarer Energien eingesetzt werden kann (z.B, Vanadium-Redux-Flow-Batterie-VRFB). Im Jahr 2010 entfielen 85% der Chromerzimportnachfrage auf China und ist der weltweit führende Stahlproduzent (auf den nach den neuesten Daten 2017 mehr als die Hälfte der Weltproduktion entfällt). Chrom ist ein wichtiger Produktionsbestandteil für Edelstahl. Die Chromimporte Chinas werden wahrscheinlich weiter steigen, da die Nachfrage nach Edelstahl auf globaler Ebene nach wie vor ein großer Teil der hochwertigen chinesischen Exporte, der Urbanisierung und der zukünftigen Industriepraktiken ist.

Insgesamt machten Chinas Kobaltschmelzen 2017 60% des globalen Angebots aus, und 77% der Kobaltnachfrage in China gingen in Batterien. 2017 entfielen auf China etwa 25% der Platinnachfrage, die hauptsächlich in der Schmuckherstellung verwendet wird, und 26% der Palladiumnachfrage, von denen ein Großteil in Katalysatoren in Automobilen verwendet wird.

Damit sich dieses steigende Nachfrageszenario in China auszahlen kann, müssten die Städte mit genügend Menschen auskommen, die hohe Löhne verdienen, um das von China angestrebte Wirtschaftswachstum zu unterstützen. Es ist ungewiss, ob sich ein so hohes Maß an Verbrauchernachfrage einstellen wird. Chinas Wirtschaftswachstum hat sich in der jüngsten Vergangenheit deutlich verlangsamt, von etwa 10% jährlich in der ersten Dekade der 2000er Jahre auf etwa 6% im Jahr 2014. Die Nachfrage Chinas nach Mineralien wird jedoch weiterhin Druck auf den Zugang der USA zu zuverlässigen Versorgungsquellen ausüben.

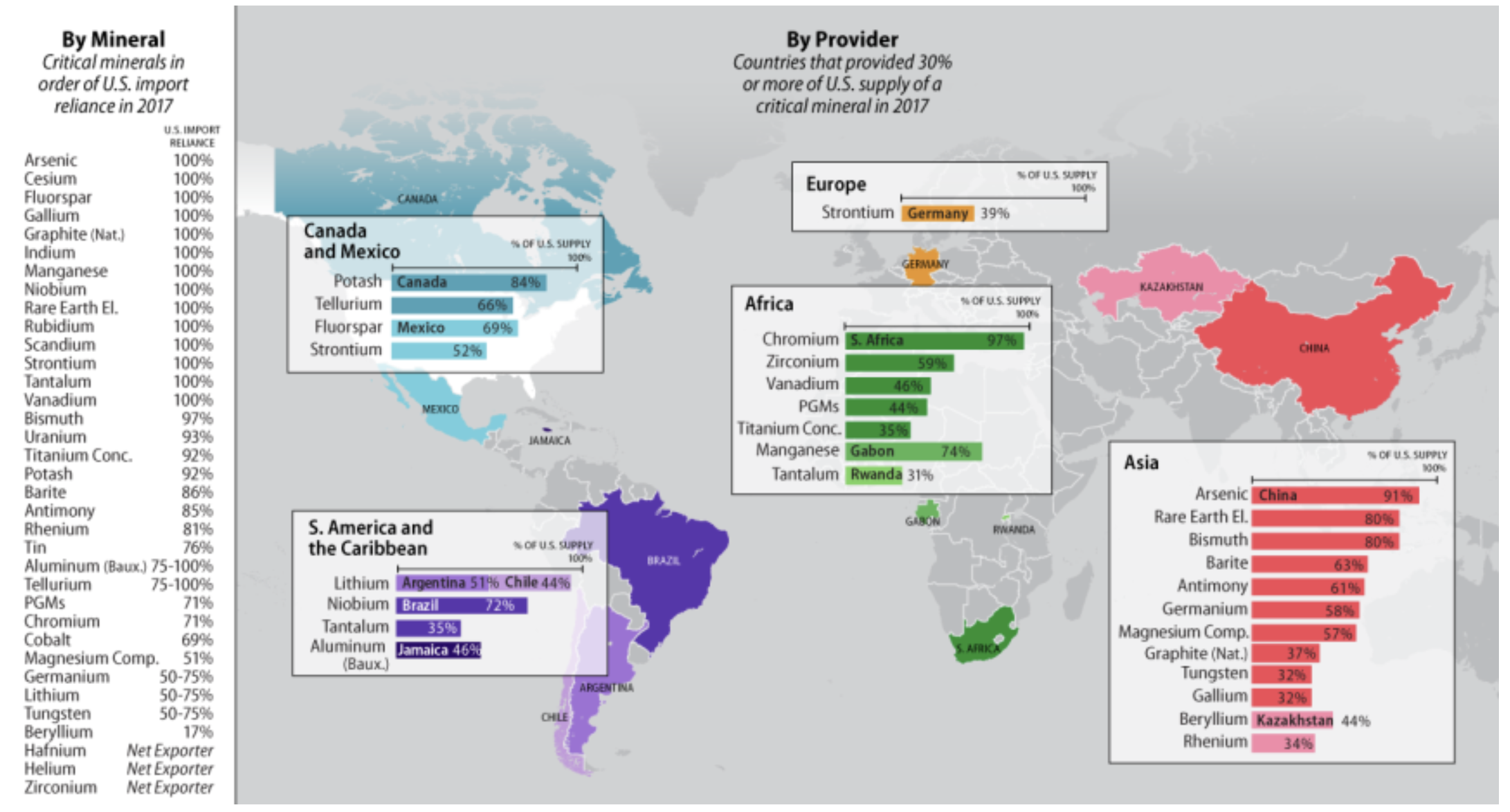

US-Importe von strategischen und kritischen Mineralien

Abgesehen von einer kleinen Menge an Recycling sind die Vereinigten Staaten zu 100% importabhängig von 14 Mineralien auf der Liste der kritischen Mineralien, Mineralien, die eine kritische Unterstützung für die US-Wirtschaft und die nationale Sicherheit darstellen, wie Graphit, Mangan, Niob, seltene Erden und Tantal, unter anderem. Die Vereinigten Staaten sind zu mehr als 75% auf weitere 10 kritische Mineralien angewiesen, darunter Antimon, Baryt, Bauxit, Wismut, Kali, Rhenium, Tellur, Zinn, Titankonzentrat und Uran.

Die Vereinigten Staaten haben ihre Mineralimporte aus China in den letzten 20 Jahren erhöht. Obwohl die Vereinigten Staaten ihre Quellen für einen Teil ihres Materialbedarfs seit 1997 diversifiziert haben, importieren die Vereinigten Staaten bedeutende Mengen an kritischen Mineralien und Metallen und sind ab 2017 entweder als Haupt- oder Hauptlieferant von Rohstoffen und mehreren Metallen von China abhängig (siehe Tabelle 5 und Abbildung 3).

Während die Importabhängigkeit Anlass zur Sorge geben kann (und ein hohes Maß an Importabhängigkeit, möglicherweise ein Sicherheitsrisiko), ist eine hohe Importabhängigkeit nicht unbedingt die beste Maßnahme oder sogar ein gutes Maß für das Angebotsrisiko. Eine relevantere Maßnahme kann die Zuverlässigkeit der Lieferanten sein. So kann beispielsweise bei Kali oder Bauxit das Versorgungsrisiko aufgrund der Vielzahl möglicher Quellen von dem bei REEs oder Niob abweichen. Es gibt eine Reihe von Faktoren, die die Verfügbarkeit von Mineralien beeinflussen, die wenig mit der Importabhängigkeit zu tun haben können. Ein Unternehmen, das der einzige Lieferant oder ein einzelnes Land als Hauptquelle mit Exportbeschränkungen ist, würde wahrscheinlich ein Lieferrisiko darstellen. Aber auch eine Vielzahl von Engpässen, die bei in- und ausländischen Produzenten auftreten können, wie z.B. begrenzte Strommengen, Fachkräftemangel, Gerätemangel, Arbeitsunruhen, Wetter- oder Transportverzögerungen sowie der Widerstand aus umweltpolitischen Gründen, könnten Versorgungsrisiken darstellen. Jede dieser oben genannten potenziellen Versorgungsunterbrechungen könnte Kosten oder Preise erhöhen und die Versorgungsengpässe verschärfen. Für andere Mineralien, wie Eisenerz und Molybdän, sind die Vereinigten Staaten autark. Bei Aluminium, Uran, Kali, Cäsium und Rubidium ist Kanada der wichtigste Handelspartner der Vereinigten Staaten, ein stabiler Verbündeter. Außerdem haben US-Unternehmen in Überseebetriebe investiert – zum Beispiel Kupfer- und Bauxitminen – und so sind die US-Lieferquellen für einige Materialien diversifiziert, qualitativ hochwertiger oder kostengünstiger und befinden sich in Ländern mit umfangreichen Reserven und Produktionskapazitäten. Solche Bedingungen sind in den Vereinigten Staaten möglicherweise nicht immer gegeben, auch wenn Ressourcen vorhanden sind.

Tabelle 5. Kritische Mineralien: Wichtige Endverwendungen und Netto-Importabhängigkeit der USA

| Mineral | Major End Uses |

Import Reliance (%) |

Major Sources |

Comments |

| Aluminum (Bauxite) |

transportation, packaging, building, electrical | >75 | Jamaica (46%), Brazil (25%), Guinea (15%), Other (14%) | The data reflect the import reliance for bauxite, the source mineral for aluminum |

| Antimony | ceramics, glass, and rubber products, fire retardant | 85 | China (61%), Other (39%) | Major sources are for antimony oxide |

| Arsenic | lead storage batteries, herbicides, insecticides, military applications | 100 | China (91%) | Import of arsenic metal |

| Barite | filler, extender, and weighing agent in paint, plastics and rubber | 86 | China (63%), India (14%), Others (23%) | |

| Beryllium | auto and consumer electronics, defense applications | 17 | Kazakhstan (44%), Japan (14%), Others (42%) | |

| Bismuth | additives for lead-free pipe fittings | 97 | China (80%), Others (20%) | |

| Cesium | photoelectric cells, and energy conversion devices | 100 | Canada | According to USGS, Most imports are from Canada, but percentage from Canada unavailable |

| Chromium | transportation, packaging, building, electrical | 71 | South Africa (97%) | Import reliance for chromite ore |

| Cobalt | super alloys, aircraft engines, batteries, permanent magnets | 69 | Norway (18%), China (12%), Japan (12%), Others (58%) | These imports reflect cobalt contained in metal, oxides and salts |

| Fluorspar | used in processing aluminum, and uranium | 100 | Mexico (69%), Vietnam (10%), South Africa (8%), Other (13%) | |

| Gallium | integrated circuits (in high-tech equipment), light emitting diodes (LEDs), solar cells | 100 | China (32%), UK (28%), Germany (15%), Ukraine (14%), Other (11%) | |

| Germanium | fiber optics, infrared optics, solar cells, other solar energy applications | >50 | China (58%), Belgium (26%), Other (14%) | Import reliance for germanium metal |